Comment se constituer une rente ?

Comment se constituer une rente ? Il n’est pas nécessaire de gagner au loto ou de disposer d’un gros héritage pour devenir rentier. Que ce soit en vue de préparer la retraite ou pour satisfaire des besoins immédiats, diverses approches existent pour générer un revenu complémentaire.

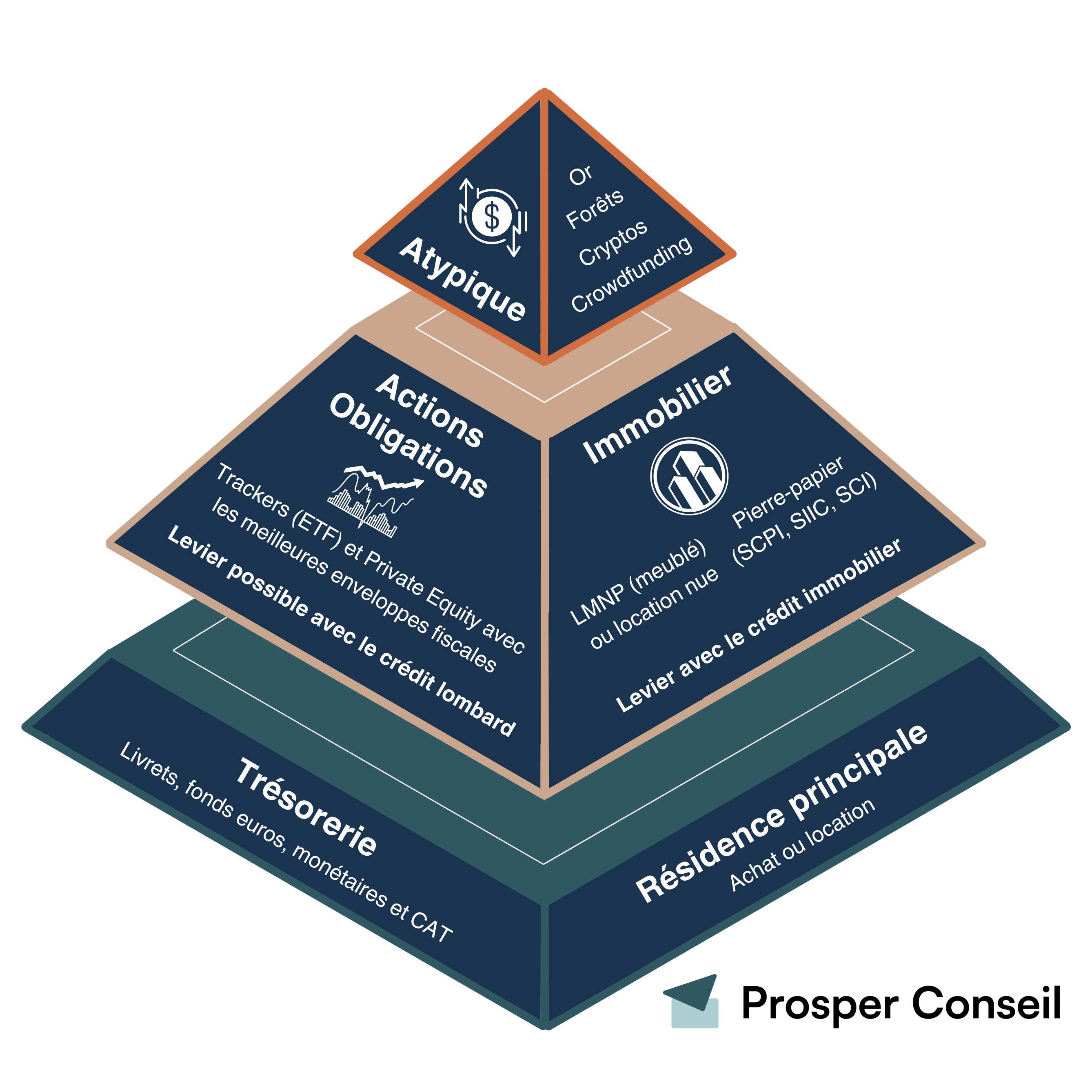

📌 En synthèse, voici nos trois conseils pour bien se constituer une rente :

- Établir un budget, augmenter sa capacité d’épargne et investir en bourse (actions/obligations) et en immobilier.

- Définir votre stratégie patrimoniale de rente : placements distribuants (dividendes et coupons) et/ou placements capitalisants (plus-values) avec les meilleurs placements.

- Choisissez les meilleures enveloppes fiscales (assurance vie, PER et PEA).

SOMMAIRE

- Pourquoi se constituer une rente ?

- Combien faut-il pour devenir rentier ?

- Quel capital pour générer 1 000 € de rente mensuelle ?

- La règle des 4 % : un taux de retrait sécurisé ?

- Quels placements financiers privilégier ?

- Passer à l’action pour devenir rentier

Pourquoi se constituer une rente ?

Que vous soyez salarié, chef d’entreprise, en profession libérale ou encore héritier, commencez par faire le point sur votre situation et votre objectif de rente.

Se constituer une rente : pour quels objectifs ?

La rente offre une nouvelle source de revenus. Et par conséquent la perspective :

- de prendre une retraite anticipée (mouvement FIRE : indépendance financière) ;

- d’obtenir un complément de revenus et de continuer à exercer une activité à temps partiel ;

- de maintenir un niveau de vie confortable au-delà de la vie active (retraite) ;

- etc.

Rente immédiate ou rente dans le futur ?

Dans les deux situations, gardez bien en tête que la constitution d’un capital est primordiale. C’est essentiellement la temporalité liée aux versements qui diffère dans la stratégie à adopter, et par conséquent des risques déjà pris ou à prendre.

Disposer de revenus complémentaires immédiats implique de consommer les fruits des placements sur un capital préalablement constitué. Tandis que bénéficier d’une rente différée, par exemple pour la retraite, implique une phase de capitalisation réfléchie avant de consommer les fruits des placements.

Combien faut-il pour devenir rentier ?

Quelle somme pour vivre sans travailler ? Devenir rentier nécessite une stratégie financière réfléchie, notamment en déterminant le capital nécessaire pour générer une rente suffisante dans votre situation. Cependant, la complexité émerge lorsqu’il faut considérer la décision cruciale de toucher ou non au capital accumulé.

Ne pas toucher au capital

En refusant de puiser dans le capital accumulé, vous vous appuyez uniquement sur les gains générés. Vous adoptez alors une approche conservatrice visant à protéger la valeur initiale de vos investissements. Cependant, cette approche n’est pas sans contradictions.

En effet, le paradoxe réside dans le fait qu’il y a une corrélation directe entre rentabilités élevées et risques élevés.

Ne pas toucher à votre capital revient à ne compter que sur les fruits de vos placements (dividendes, coupons, loyers perçus, plus-values, etc.). Or, cette approche vous contraint à choisir des investissements plus risqués (par conséquent une plus forte volatilité de votre capital). En effet, les performances devront être au rendez-vous afin de vous dégager une rente convenable.

Par conséquent, les placements avec capital garanti (livrets réglementés, fonds euros, etc.) sont difficilement compatibles avec une telle stratégie. Sauf à disposer d’un capital très important.

Toucher au capital

En revanche, en acceptant de toucher au capital, vous diluez le risque et pouvez compter sur une enveloppe globale bien plus conséquente pour vivre (votre capital accumulé et les gains générés).

Mais se pose alors la question : combien de temps vais-je pouvoir piocher dans mon capital avant qu’il ne s’épuise ?

Combien de temps pour se constituer une rente ?

3 variables sont nécessaires pour répondre à cette question :

- Quel est le montant de votre capital initial ?

- Quelle est votre performance annuelle moyenne ?

- Quel est le montant de votre rente ?

Il existe nombre de simulateurs pour vous faire gagner du temps. Malgré tout, à titre indicatif, vous pouvez garder en tête cet exemple : un capital de 300 000 € placé à 5 % net par an vous permettra d’obtenir une rente de 2 000 € par mois pendant 18 ans (combien rapportent 300 000 euros placés par mois ?).

Quel capital pour générer 1 000 € de rente mensuelle ?

Quelle que soit la source de cette rente, passer à une somme de 4 chiffres n’est plus anodin et représente un véritable seuil psychologique.

| Placé au taux de… | 250 € | 500 € | 1 500 € | 3 000 € |

|---|---|---|---|---|

| 3 % | 100 000 € | 200 000 € | 600 000 € | 1 200 000 € |

| 5 % | 60 000 € | 120 000 € | 360 000 € | 720 000 € |

| 6 % | 50 000 € | 100 000 € | 300 000 € | 600 000 € |

| 8 % | 37 500 € | 75 000 € | 225 000 € | 450 000 € |

Pour cela, appuyons-nous sur le tableau suivant. Vous observez qu’une rente de 1 500 € par mois, nécessite un capital de :

- 360 000 € placé à 5 % annuels (atteignable avec une allocation d’actifs équilibrée et diversifiée : diversifier son patrimoine) :

- Avec une rentabilité nette de 3 % par an, allocation prudente, le capital nécessaire sera de 600 000 €.

- Enfin, avec une performance nette de 8 % par an, allocation ambitieuse, mais pas sans risques, un capital de 225 000 € sera nécessaire.

Vous souhaitez savoir quel capital est nécessaire pour générer une rente de 1 000 € par mois ? Prenez le tableau, et multipliez par 2 les chiffres de la colonne 500 €.

💡 Note : en amont, pour obtenir un capital de 100 000 €, il vous faudra placer une somme de 242 euros par mois à 5 % nets pendant 20 ans ou encore placer 607 € par mois à 6 % pendant 10 ans. Vous n’avez qu’à doubler les montants pour obtenir un capital de 200 000 €, quadrupler pour atteindre 400 000 €, et ainsi de suite.

La règle des 4 % : un taux de retrait sécurisé ?

Il existe une règle qui sous-entend qu’une fois arrivé à la retraite, nous pouvons maintenir un niveau de vie durable en retirant chaque année 4 % de notre capital : la “règle des 4 %”. Mais qu’en est-il vraiment ?

Pourquoi 4 % ?

La théorie sous-jacente à la règle des 4 % suppose que les investissements génèrent une performance moyenne de 4 %, hors inflation, à long terme.

Cette estimation s’appuie sur la performance historique des marchés actions, affichant une moyenne de 7 % avec une inflation de 3 %. Des performances très souvent reprises par le mouvement FIRE.

Cependant, la règle des 4 % est basée sur une durée de retraite de 30 ans. Or, en cas de retraite anticipée à un âge précoce (40 ans par exemple), la période de retraite peut s’étendre sur 40 à 50 ans, augmentant considérablement le risque de grignotage total du capital.

Quelles sont les limites de ce modèle ?

En réalité, ce taux de 4 % ne prend pas en compte les spécificités de la fiscalité française. En effet, l’épargnant doit comprendre qu’il s’agit d’un montant brut prélevé sur le capital et non d’un revenu net.

Il est également important d’anticiper le risque d’inflation (comment protéger son épargne de l’inflation ?). L’argent doit être placé intelligemment pour être protégé. Investir en actions, en obligations et en immobilier est alors essentiel.

Quels placements financiers privilégier pour se constituer une rente ?

La recherche de solutions financières pour construire une rente solide nécessite une compréhension approfondie des différentes classes d’actifs disponibles.

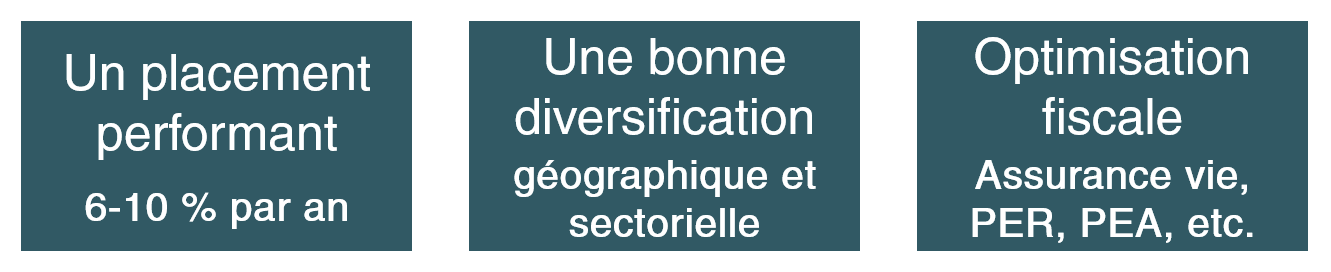

Les fonds actions et obligations pour se constituer une rente

Les placements en obligations et actions demeurent un choix privilégié pour la constitution d’une rente. Gérés par des professionnels, ils facilitent une diversification géographique et sectorielle efficace.

Les fonds actions

Investir dans une action vous permet de devenir propriétaire d’une fraction d’une entreprise. Les fonds actions vous permettent donc d’investir sur un large éventail d’entreprises. Il existe deux grandes catégories de fonds :

- Les fonds actifs. Ils sont gérés activement par des professionnels avec pour objectif de battre un indice de référence comme le CAC 40 pour le marché français ou le S&P500 pour le marché américain. Les frais sont importants et le risque de sous-performer l’indice sur le long terme est fort probable.

- Les fonds passifs aussi appelés trackers (ETF). Ils ont pour objectif de reproduire les performances de l’indice de référence plutôt que d’essayer de le surperformer. Les frais sont plus compétitifs que les fonds actifs (en moyenne 10 fois moins de frais). Un exemple parlant de fonds indiciel est l’ETF MSCI World, avec une performance annuelle moyenne de 8 % depuis 1987. Ce tracker (ETF) vous permet d’investir dans les 1 500 plus grandes entreprises mondiales de tous les secteurs.

Bien que sujets à la volatilité, les fonds actions offrent un potentiel de croissance significatif sur le long terme. Cependant, en raison de leur volatilité, il est prudent de ne pas concentrer l’ensemble de votre patrimoine sur les actions.

Les fonds obligations

Investir dans une obligation vous (créancier) permet de prêter de l’argent à une entreprise ou un État (débiteur) en échange d’intérêts (coupons) annuels avec remboursement du capital à échéance.

Tout comme les fonds actions, il existe des fonds obligataires actifs et passifs qui vous permettent de prêter de l’argent aux entreprises (et États) du monde entier et de tous les secteurs.

💡 Note : dans le cas des obligations, les fonds passifs ne sont pas forcément meilleurs que les fonds actifs. Avec le fonctionnement spécifique des obligations, la gestion active peut apporter plus de valeur ajoutée au fonds. Si vous souhaitez bénéficier d’un accompagnement dans le choix de vos fonds, contactez un gestionnaire de patrimoine Prosper.

Les solutions immobilières : l’immobilier physique et pierre-papier

De manière générale, l’investissement immobilier est plus avantageux à crédit afin de bénéficier de l’effet de levier des banques.

L’immobilier physique avec le statut LMNP pour se constituer une rente

La location meublée non professionnelle (LMNP) représente une option attractive dans le paysage des investissements à privilégier pour se constituer une rente. Notamment car il s’agit d’une des dernières niches fiscales immobilières françaises.

En effet, en optant pour le régime réel dans la catégorie des bénéfices industriels et commerciaux (BIC) au titre de l’impôt sur le revenu, vous avez la possibilité de déduire la majorité des charges liées à cet investissement et d’appliquer un amortissement comptable au bien (comment optimiser la fiscalité de son immobilier).

Cette démarche conduit à une base taxable proche de zéro (ou presque), ce qui se traduit par une imposition minime, voire inexistante.

Également, les revenus des locations meublées perçus peuvent constituer des revenus passifs immédiats pour celui qui le désire, ou peuvent être placés afin d’être réinvestis dans de nouveaux biens.

💡 Note : toutefois, l’investissement en immobilier physique demande des connaissances, du temps et de l’énergie. Nette de charge mentale, la rentabilité de votre investissement n’est peut-être pas aussi bonne que vous le pensez. Tout le temps passé dans l’immobilier n’est pas investi autrement. Par exemple, pour augmenter vos revenus (carrière professionnelle), pour chérir vos proches, etc.

La pierre-papier avec les SCPI pour se constituer une rente

Les sociétés civiles de placement immobilier (SCPI) offrent l’opportunité d’investir dans l’immobilier professionnel sans les tracas de gestion. Vous devenez copropriétaire d’un portefeuille immobilier diversifié, tandis que le gestionnaire se charge de l’acquisition, de la gestion, de la location, et de l’évolution du parc.

Les rendements annuels moyens sont d’environ 4 à 5 % (loyers perçus), généralement versés tous les trimestres (et tous les mois pour certaines SCPI). La valeur des parts quant à elle peut aussi augmenter avec le temps.

C’est une solution intéressante pour une rente immédiate. Il est pertinent d’investir en utilisant sa capacité d’emprunt, tout en bénéficiant de l’effet de levier du crédit immobilier et ainsi limiter l’effort d’épargne.

💡 Note : toutes les SCPI ne se valent pas. Ainsi, il est essentiel de se constituer une rente avec un portefeuille de SCPI diversifié et performant (comment choisir ses SCPI).

Les meilleures enveloppes fiscales pour se constituer une rente : assurance vie, PER et PEA

Les meilleurs enveloppes fiscales pour investir sont :

- L’assurance vie française et/ou l’assurance vie luxembourgeoise.

- Le plan d’épargne retraite individuel (PERin).

- Le plan d’épargne en actions (PEA).

Toutes ces enveloppes ont des avantages et inconvénients propres. Toutefois, l’assurance vie est pour sûr l’enveloppe fiscale de référence pour construire, diversifier votre patrimoine et préparer la transmission. Véritable couteau suisse, elle se distingue par sa simplicité, son caractère évolutif et sa flexibilité opérationnelle.

L’assurance vie, le PEA et le PER sont des enveloppes capitalisantes, qui permettent de générer des plus-values non imposables. Et à la sortie du PER et du PEA, il est possible de choisir de sortir en capital tous les mois (comme une simili-rente) et en échappant à l’impôt sur le revenu sur les plus-values sorties.

💡 Note : nous avons des clients qui sortent plusieurs dizaines de milliers d’euros par an (rente pour assurer leur train de vie) et sans impôt sur le revenu grâce à nos conseils d’optimisation fiscale des enveloppes. Nos conseillers sont à votre disposition pour vous accompagner dans le choix des enveloppes. De plus, avec la gestion conseillée Prosper Conseil, vous bénéficiez d’un accompagnement complet et sur mesure sur le plan financier, civil et fiscal.

Passer à l’action pour devenir rentier

Se constituer une rente (devenir rentier) nécessite de répondre à 3 grands principes pour accélérer le processus.

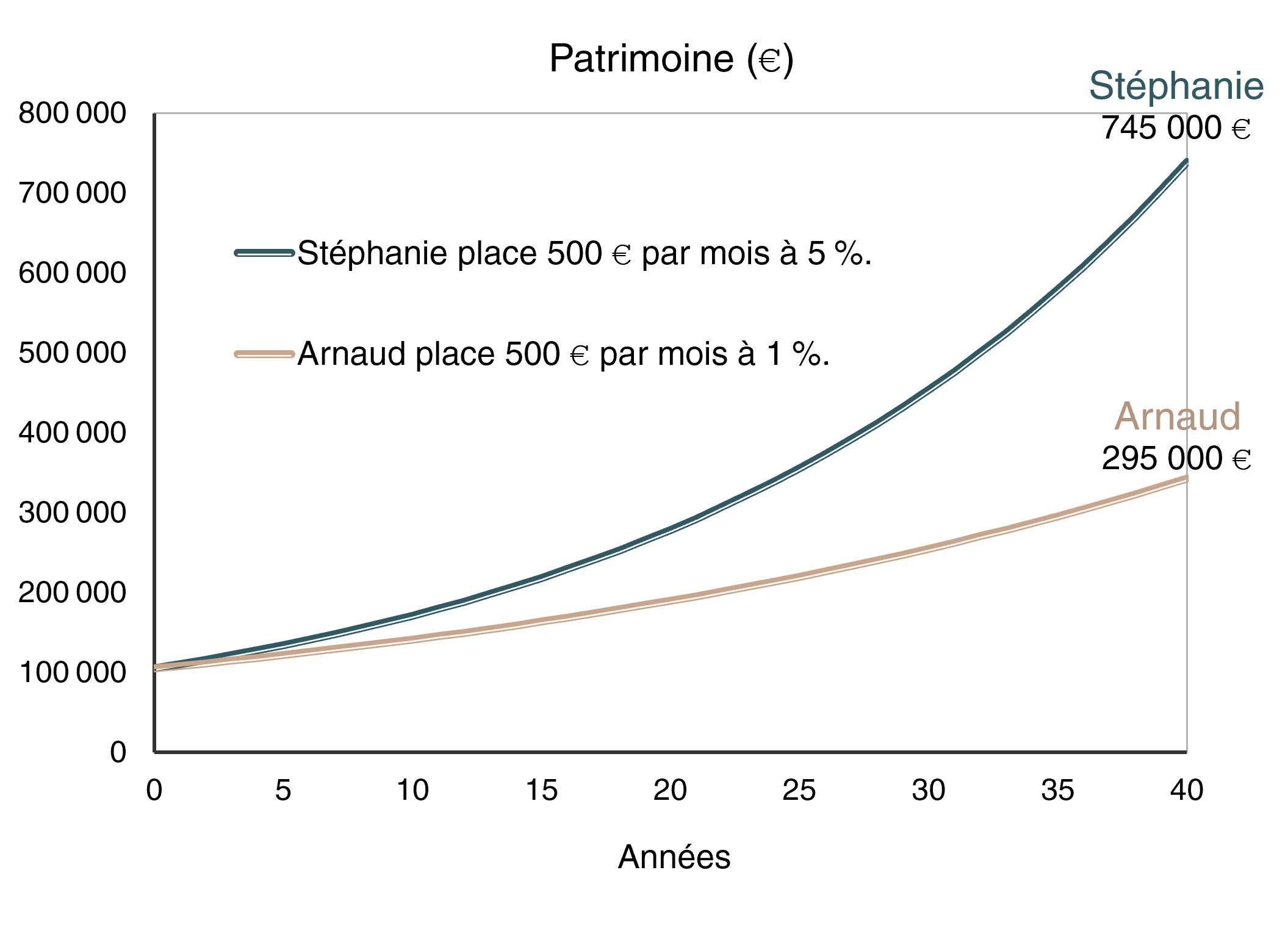

Commencer le plus tôt possible

La durée de l’épargne est le premier de ces 3 leviers. La clé réside dans le fait de s’y prendre le plus tôt possible.

Commencer à épargner à l’âge de 20 ans n’aura pas du tout le même impact sur vos rentes futures que si vous démarrez à 40 ans. L’argent doit “travailler pour vous” et ce, le plus longtemps possible pour faire grandir votre capital.

Soyez régulier et discipliné

Évitez de retarder vos versements en cherchant à choisir les moments opportuns. Car il n’est pas possible de prédire les mouvements des marchés financiers à court terme.

Investir de manière constante et de façon diversifiée dès que possible est important pour construire progressivement un patrimoine solide. C’est une vraie discipline à mettre en place. Restez réaliste avec vos objectifs et n’oubliez pas de profiter entre temps.

💡 Note : ceci dit, nos conseillers peuvent ponctuellement recommander de saisir des opportunités d’investissement, lors des corrections des marchés actions ou immobiliers par exemple.

Diversifiez votre patrimoine et optimisez vos frais

Afin de maximiser votre espérance de gains (ratio performance/risque), il est important de ne pas mettre tous vos œufs dans le même panier, autrement dit, de diversifier. Cela concerne le choix de vos placements et enveloppes d’épargne.

Enfin, que votre patrimoine soit conséquent ou non, il est primordial que vous soyez attentif aux différents frais (frais de souscription des SCPI, frais de courtage des PEA, frais de gestion des assurances vie, etc.). Car chaque euro grignoté par les frais est autant de capital amoindri et à terme c’est autant de rente en moins.

💡 Note : il est intéressant de prendre date au plus tôt sur une assurance vie et un PEA et ainsi de bénéficier de leurs avantages fiscaux respectifs dès que possible (assurance ou PEA ?).

Se faire accompagner pour se constituer une rente

Vous l’avez compris, se constituer une rente requiert une approche réfléchie. Recourir aux services d’un conseiller en gestion de patrimoine est une sage décision pour définir vos objectifs, élaborer une stratégie patrimoniale adaptée, diversifier votre portefeuille et réduire votre charge fiscale.

🧭 Chez Prosper Conseil, notre approche méthodique se démarque. Nous ne nous limitons pas à fournir des conseils. Mais nous établissons un véritable partenariat pour créer et maintenir une stratégie financière robuste et durable.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour, est-ce que c’est mieux de choisir des placements qui versent régulièrement une rente ou de prendre des placements qui capitalisent et de retirer petit à petit ce dont on a besoin ?

Bonjour, il est souvent plus judicieux d’investir dans des placements capitalisants (avec réinvestissement des dividendes, des coupons ou des loyers) car ils sont plus flexibles et optimisés fiscalement.

En effet, les placements qui génèrent des rentes, tels que l’immobilier pierre-papier (SCPI) ou les actions à dividendes, ne permettent pas de contrôler exactement les montants perçus chaque année. De plus, quel que soit le montant perçu, vous serez imposé sur l’intégralité de la somme, même si vous ne prévoyez pas de tout utiliser.

En revanche, avec des placements capitalisants, les dividendes, loyers et coupons sont automatiquement réinvestis dans le placement (les sociétés de gestion limitent au maximum le frottement fiscal). Et lorsque vous avez besoin d’argent, vous ne retirez que ce dont vous avez besoin, ce qui signifie que vous n’êtes taxé que sur la somme retirée.