Comment placer 200 000 euros ? Placements sans risque, bourse, assurance vie, etc.

Avec 200 000 euros à placer, vous êtes à un tournant important vers l’indépendance financière. Cette somme offre une opportunité unique pour faire fructifier votre patrimoine, mais encore faut-il choisir les bons placements et éviter les écueils.

📌 Comment placer 200 000 euros ?

- Sécurisez une partie de votre capital avec des fonds euros garantis ou des fonds monétaires.

- Investissez à long terme dans des fonds actions, obligations et/ou immobiliers pour obtenir une meilleure performance.

- Diversifiez vos opportunités avec des placements alternatifs tels que le private equity, l’or ou les cryptomonnaies.

Plusieurs situations peuvent vous conduire à disposer d’un tel capital :

- La vente d’un bien immobilier. Vous avez peut-être vendu une propriété, qu’il s’agisse de votre résidence principale ou d’un investissement immobilier, et vous vous retrouvez avec un capital conséquent à réinvestir.

- Une succession. Vous avez reçu un héritage, que ce soit de la part d’un membre de votre famille ou d’un ami.

- Des revenus exceptionnels. Vous avez eu la chance de recevoir une prime ou un bonus important au travail, et vous souhaitez maximiser son potentiel en investissant judicieusement.

- Une épargne stagnante accumulée sur des livrets. Nombreux sont les investisseurs avec des livrets remplis qui se demandent aujourd’hui comment protéger cette épargne de l’inflation.

Pour maximiser vos rendements tout en limitant les risques, il est donc essentiel de bâtir une stratégie claire et adaptée à vos objectifs. Cet article vous accompagne pas à pas pour définir les meilleures options et faire travailler vos 200 000 euros de manière efficace.

SOMMAIRE

- Objectifs à court, moyen et long terme pour placer 200 000 euros

- Placer 200 000 euros sans risque à court terme

- Placer 200 000 euros avec l’assurance vie

- Investir 200 000 euros en bourse : quelle part allouer ?

- Accès à l’assurance vie luxembourgeoise à partir de 125 000 euros

- Combien rapportent 200 000 euros placés par mois ?

- Conclusion

Objectifs à court, moyen et long terme pour placer 200 000 euros

Bien placer 200 000 euros dépend en grande partie de vos objectifs à court, moyen et long terme. Chacun d’entre nous à des projets et des rêves différents, et bien placer son argent devrait refléter nos aspirations (pourquoi placer son argent).

Voici quelques scénarios courants auxquels vous pourriez être confronté, permettant ainsi à chacun de s’identifier aux exemples de projets donnés.

Objectif 1 : investir à court terme

Si vous envisagez d’utiliser tout ou partie de ce capital pour un projet à court terme, votre priorité absolue doit être de sécuriser cette épargne avec des placements sécurisés et liquides (disponibles à tout moment). Votre objectif peut être la constitution d’un apport pour l’achat d’une résidence principale ou secondaire par exemple.

Dans ce cas, les meilleurs placements sont des produits financiers liquides et sécurisés, tels qu’un fonds euro et/ou un fonds monétaire en assurance vie. Cela vous permettra d’accéder rapidement à votre argent en cas de besoin tout en minimisant les risques.

Placer 200 000 euros à 3 % de rendement génère 6 000 euros de revenus passifs par an.

💡 Note : le livret A et livret de développement durable et solidaire (LDDS) sont aussi pertinents mais ils sont très vite plafonnés.

Objectif 2 : investir sans objectif précis

Si vous vous trouvez dans la situation où vous n’avez pas d’objectif financier précis à court terme, vous avez une plus grande marge de manœuvre pour diversifier votre patrimoine.

En effet, vous pouvez envisager d’adopter une allocation patrimoniale plus variée pour améliorer la performance globale de votre patrimoine. Cependant, il est important de maintenir un profil d’investisseur équilibré, car les projets financiers peuvent évoluer de manière imprévisible.

De plus, il est essentiel de diversifier vos placements, que ce soit pour des objectifs à court ou moyen terme. L’objectif est de réduire les risques tout en préservant votre capital initial. Une approche prudente dans la diversification de votre portefeuille vous aidera à atteindre cet équilibre entre sécurité et rendement.

Objectif 3 : investir à long terme

Si vous avez la possibilité d’investir sur le long terme, alors vous pourriez potentiellement obtenir de meilleures performances cumulées. En effet, un investissement à long terme va lisser la volatilité de vos investissements.

Si vous souhaitez dynamiser votre portefeuille avec une allocation dynamique pour optimiser la rentabilité, alors la stratégie d’investissement à long terme est faite pour vous.

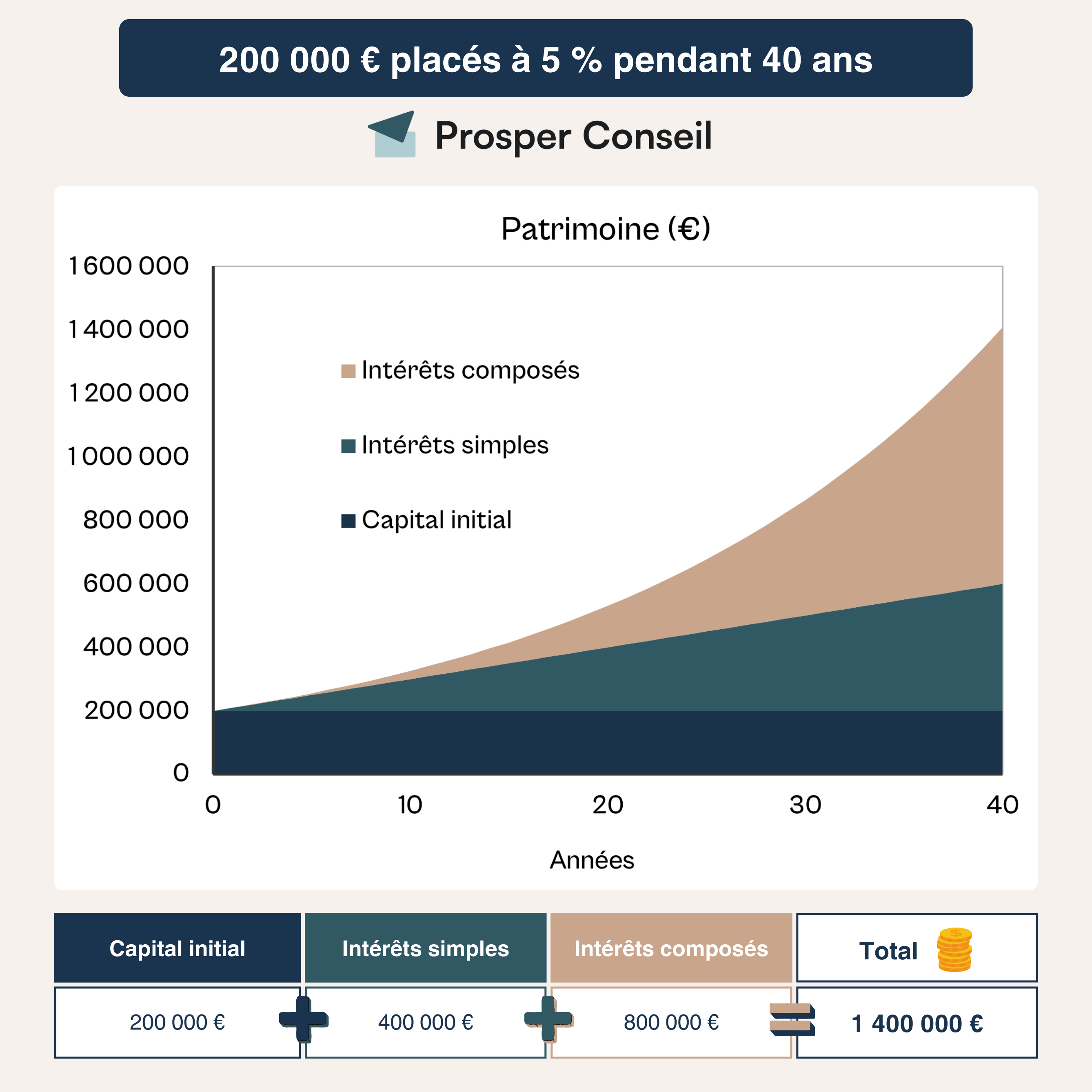

Placer 200 000 euros à 5 % de rendement (portefeuille actions et immobilier) génère 10 000 euros de revenus passifs par an (en moyenne annuelle lissée).

Pour quel objectif ?

À titre d’exemple, une stratégie d’investissement à long terme est idéale avec les objectifs suivants :

- la création d’un revenu complémentaire ;

- la valorisation de votre patrimoine pour atteindre l’indépendance financière ;

- la transmission de votre patrimoine de votre vivant ou à votre décès.

Ainsi, vous pouvez adopter une allocation plus dynamique pour optimiser la performance à long terme. Cela pourrait inclure des investissements en actions, en immobilier ou dans d’autres actifs avec un potentiel de rentabilité plus élevé. Cette approche peut vous permettre de tirer le meilleur parti de votre capital sur une période prolongée.

Objectif 4 : générer un revenu passif

Si votre objectif principal est de générer un revenu régulier à partir de votre capital, vous pouvez envisager une approche axée sur la création d’une rente. Cette stratégie est particulièrement adaptée pour préparer sa retraite ou si vous cherchez à compléter vos revenus actuels.

L’assurance vie peut encore une fois jouer un rôle essentiel dans la réalisation de cet objectif. En effet, à titre d’exemple, vous pourriez opter pour une allocation de :

- 30 % en fonds euros ;

- 40 % en fonds actions ;

- et 30 % en fonds immobiliers.

Cette combinaison peut vous permettre de bénéficier d’un équilibre entre sécurité, rentabilité et liquidité.

En planifiant soigneusement vos retraits, vous pouvez créer une rente stable qui répond à vos besoins financiers tout en préservant votre capital initial et en optimisant fiscalement (exonération d’impôt sur les gains retirés inférieurs à 4 600 € par an, le double en couple marié ou pacsé).

Placer 200 000 euros sans risque à court terme

Lorsque vous envisagez de sécuriser 200 000 euros à court ou moyen terme, vos options offrent des rendements limités. À titre d’exemple, les traditionnels livrets réglementés offrent des rendements et des plafonds limités :

| Livrets | Taux net | Plafond | Conditions |

|---|---|---|---|

| Livret A | 1,7 % | 22 950 € | Aucune |

| LDDS | 1,7 % | 12 000 € | Être majeur et domicilié en France |

| LEP | 2,7 % | 10 000 € | Avoir des ressources inférieures au plafond du RFR |

| Livret jeune | Au moins 1,7 % | 1 600 € | Avoir entre 12 et 25 ans |

Dans ce contexte, deux alternatives intéressantes consistent à investir en fonds euros et/ou en fonds monétaires au sein d’un contrat d’assurance vie. Ces solutions vous offrent :

- la sécurité et la liquidité dont vous avez besoin ;

- la possibilité de générer un rendement supérieur à celui des produits d’épargne classiques ;

- et sans plafond (versements illimités).

💡 Note : de plus, l’assurance vie est une enveloppe capitalisante (aucune imposition si vous restez au sein de celle-ci même si vous réalisez des plus-values) qui bénéficie d’une fiscalité avantageuse. Ce qui en fait un choix judicieux pour sécuriser vos fonds à court et moyen terme. Pour en savoir plus, consultez nos articles sur le fonctionnement de l’assurance vie et la fiscalité d’un rachat (retrait d’argent).

Placer 200 000 euros avec l’assurance vie

Combien rapporte une assurance vie ? Si vous recherchez une approche plus diversifiée pour votre épargne, l’assurance vie demeure toujours une option de choix. L’un de ses principaux avantages réside dans la variété des supports d’investissement (unités de compte) qu’elle offre, ainsi que dans sa fiscalité avantageuse.

Ainsi, l’allocation d’actifs est cruciale dans ce contexte. Vous pourriez envisager une répartition de votre capital avec 30 % en fonds en euros, 20 % en fonds monétaires, 30 % en fonds actions et 20 % en fonds immobiliers. Il existe de nombreuses autres combinaisons possibles en fonction de votre profil d’investisseur et de vos objectifs.

La flexibilité de l’assurance vie vous permet de personnaliser votre portefeuille en fonction de votre tolérance au risque et de vos préférences.

💡 Note : placer 200 000 euros en banque n’est pas la meilleure solution. En effet, les contrats d’assurance vie en banque sont médiocres car ils proposent des fonds de mauvaise qualité et des frais élevés. Ainsi, il est primordial de choisir le meilleur contrat d’assurance vie pour optimiser vos performances.

Investir 200 000 euros en bourse : quelle part allouer ?

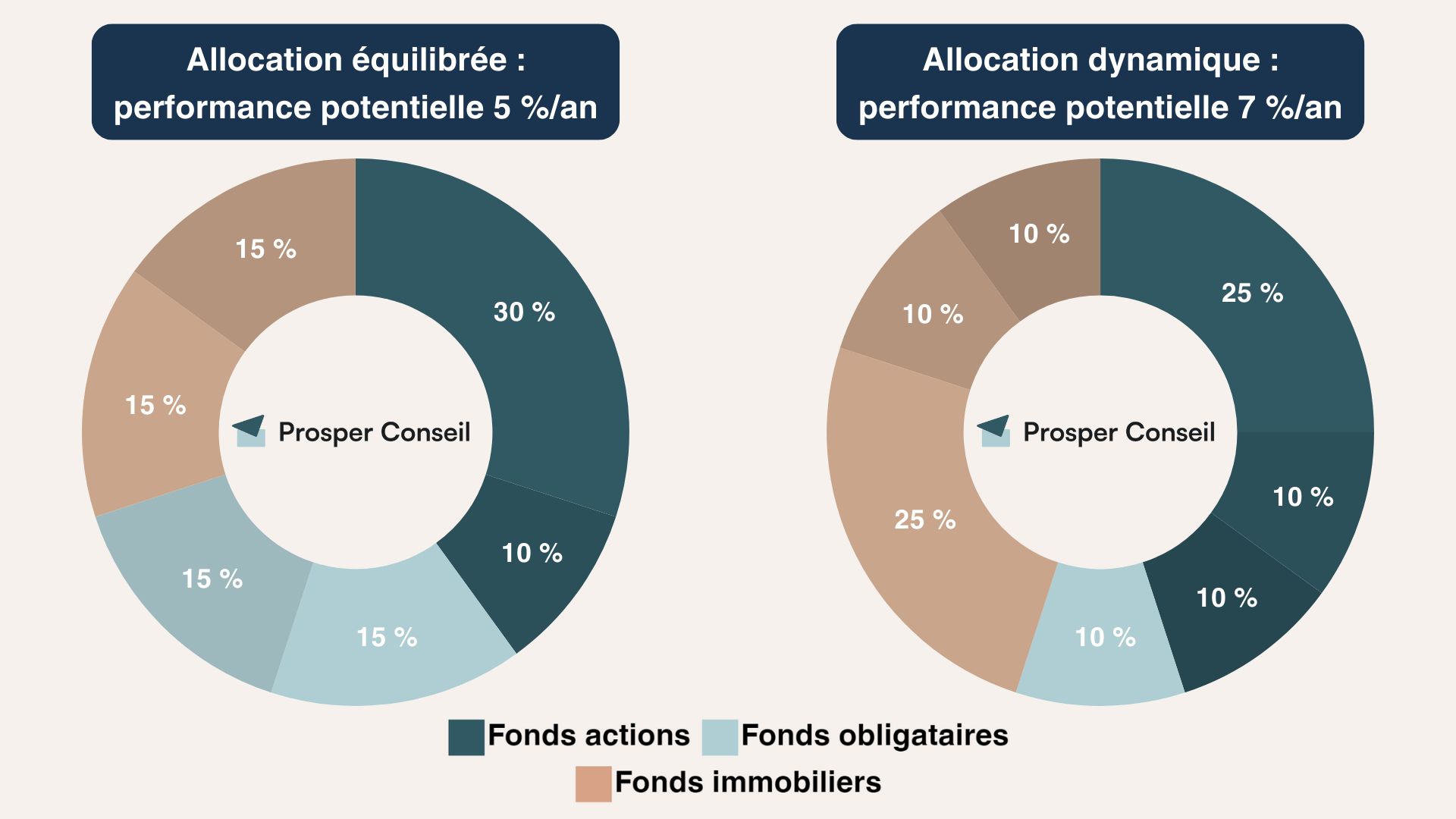

Où placer 200 000 euros en bourse ? Si votre objectif principal est de valoriser votre patrimoine sur le long terme, l’assurance vie est toujours une option de choix. À titre d’exemple, vous pourriez envisager deux types d’allocation patrimoniale :

- Une allocation équilibrée avec 30 % fonds euros, 40 % fonds actions et 30 % fonds immobiliers ;

- ou une autre allocation équilibrée sans immobilier avec 50 % fonds euros et 50 % fonds actions.

- Une allocation dynamique avec 10 % fonds euros, 45 % fonds immobiliers et 45 % fonds actions ;

- ou une autre allocation dynamique sans immobilier avec 25 % fonds euros et 75 % fonds actions.

Il est important de souligner que l’assurance vie offre également des avantages en matière de succession, ce qui en fait un outil précieux pour optimiser votre succession. En planifiant soigneusement la répartition de votre épargne, vous pouvez maximiser les avantages fiscaux pour vous et vos bénéficiaires.

Si vous êtes un épargnant plus jeune sans préoccupations immédiates en matière de succession et que vous cherchez à optimiser vos impôts, vous pourriez également envisager d’alimenter un plan d’épargne retraite (PER) chaque année. Cette stratégie vous permet d’investir pour préparer votre retraite tout en bénéficiant d’avantages fiscaux considérables (réduire ses impôts avec le PER).

💡 Note : bien choisir vos contrats et vos fonds dans lesquels investir est essentiel pour atteindre vos objectifs financiers. Avec la gestion conseillée Prosper Conseil, vous êtes accompagné dans la construction d’une allocation d’actifs personnalisée et dans le choix des meilleurs contrats. Ceci afin d’optimiser la performance nette de vos placements.

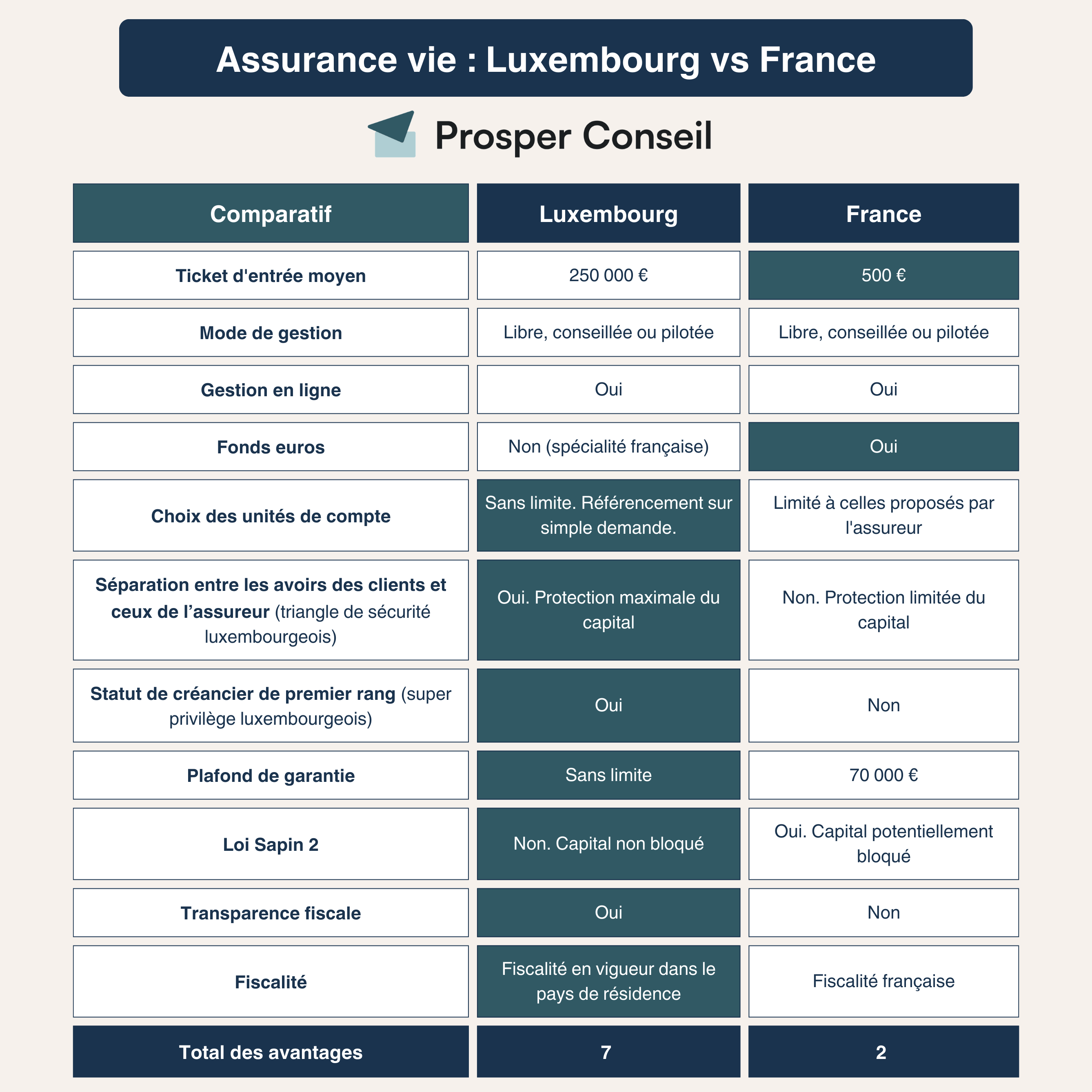

Accès à l’assurance vie luxembourgeoise à partir de 125 000 euros

Avec un capital de plus de 125 000 euros, vous avez accès à l’assurance vie luxembourgeoise, qui offre encore plus d’avantages :

- Une gamme encore plus large de supports d’investissement.

- Un niveau de protection maximale de vos fonds (loi Sapin 2 non applicable, garantie illimitée des capitaux et statut de créancier de premier rang).

- Une transparence fiscale. La fiscalité de votre pays de résidence s’applique.

- Une enveloppe multi-devises (investir en dollars américains, en euros, en livres sterlings, en francs suisses, etc.).

- Un accès à de meilleures rentabilités notamment grâce à des frais de gestion faibles.

Combien rapportent 200 000 euros placés par mois ?

Pour créer une rente avec vos 200 000 euros, privilégiez la sécurité tout en recherchant un revenu régulier. Une approche équilibrée consiste à conserver une partie de votre capital dans des investissements sûrs, comme les fonds en euros ou fonds monétaires d’une assurance vie, tout en investissant le reste pour multiplier les sources de revenus.

Investir en bourse offre une option attrayante grâce aux dividendes des actions et aux intérêts des placements en obligations. Tout comme les loyers issus de biens immobiliers en physique ou en “pierre-papier” avec les sociétés civiles de placement immobilier (SCPI). Dans tous les cas, la diversification est essentielle pour réduire les risques et garantir la stabilité de votre rente.

Sur nos conseils selon votre situation, vous pourriez obtenir une performance nette moyenne de 5 % par an (soit 10 000 €/an, soit 830 €/mois) avec une allocation équilibrée entre :

- fonds euros, monétaires et/ou obligataires ;

- fonds actions ;

- et fonds immobiliers.

Cette combinaison d’actifs logés dans une ou plusieurs enveloppes (assurance vie, PER et PEA : 3 dispositifs d’épargne complémentaires) vous permet de bénéficier d’un équilibre entre sécurité, rendement et potentiel de croissance.

De plus, si vous laissez votre capital croître pendant plusieurs années voire décennies, vous pouvez obtenir un patrimoine conséquent avec l’effet “boule de neige” des intérêts composés.

Conclusion

En conclusion, le choix des meilleurs placements pour 200 000 euros dépend de vos objectifs financiers personnels et de votre situation. Une bonne connaissance de vos projets de vie et de votre profil d’investisseur nous permettra de choisir l’allocation idéale pour mieux faire travailler votre capital.

🧭 Chaque situation étant unique, nos conseillers Prosper Conseil sont à votre disposition pour vous accompagner. De plus, vous bénéficiez d’un conseil global (financier, fiscal et civil) sur l’ensemble de votre patrimoine. Prenez rendez-vous.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux profiter de votre patrimoine

Bonjour, en parcourant vos explications de placements je constate que peut être je pourrais gagner plus avec mes 180 000 déjà placés à ma banque. L’objectif est un placement pour un maximum de revenus soit à réinvestir soit à consommer. J’ai également un bien immobilier loué. Je me pose la question de vendre ou de garder car le locatif est et devient de plus en plus compliqué et cher pour le propriétaire.

Bonjour,

Votre réflexion est tout à fait légitime. Le monde de l’investissement, qu’il soit financier ou immobilier, est si vaste que les meilleures solutions existent pour chacun… encore faut-il savoir où les trouver.

Pour l’immobilier, la question de “vendre ou garder” revient souvent : entre fiscalité, travaux, gestion locative, le rendement net de charge mentale s’érode, même lorsque le bien reste loué. Il existe heureusement toujours des alternatives !

📌 Si vous souhaitez explorer ces pistes et donner plus de sens à vos 180 000 € déjà investis, nos conseillers peuvent vous accompagner dans une approche personnalisée et globale. Vous pouvez contacter un conseiller en gestion de patrimoine ici.

Je dispose de 250 000 euros sur mon compte courant. J’ai déjà, ma femme et moi, deux livrets A et deux autres livrets. Je voudrais les bloquer pour trois mois avec la garantie de mon capital. Combien d’intérêts peuvent me revenir net ?

Bonjour,

Si vous êtes certain de pouvoir bloquer votre capital pendant 3 mois, les comptes à terme à capital garanti peuvent être une bonne solution. Actuellement (mars 2025), les meilleurs d’entre eux offrent un taux d’environ 2,20 % brut annuel (avant fiscalité : prélèvements sociaux et impôt sur le revenu), ce qui représente :

– 1 375 € d’intérêts bruts sur 3 mois (soit 5 500 € sur un an, si vous relancez le compte 4 fois).

En comparaison, avec un capital disponible à tout moment, les fonds euros des meilleures assurances vie peuvent offrir un rendement d’environ 3 % nets de frais de gestion et de prélèvements sociaux, soit :

– 7 500 € par an pour 250 000 € investis (bruts d’impôt sur le revenu, dans le cadre d’un rachat partiel).

L’assurance vie peut donc s’avérer plus intéressante sur un horizon de placement un peu plus long. En effet, l’idéal est d’attendre le versement du rendement des fonds euros en janvier de l’année N+1 pour optimiser le rendement. De plus, avec un contrat d’assurance vie ouvert depuis plus de 8 ans, vous pouvez être exonéré partiellement ou totalement de l’impôt sur le revenu.