Gestion de patrimoine familial : 7 conseils pour bien le gérer

Gestion de patrimoine familial : comment bien le gérer, avec une vision transgénérationnelle ? Le patrimoine est intimement lié à la famille. D’ailleurs, le terme patrimoine vient du latin “patrimonium” qui signifie “héritage du père”.

Cette étymologie reflète une époque romaine patriarcale où les biens étaient souvent transmis de père en fils. Aujourd’hui, la gestion du patrimoine familial implique une approche plus égalitaire, incluant tous les membres de la famille.

En France, l’héritage représente une part importante du patrimoine et se reçoit à un âge plus avancé qu’auparavant. En effet, l’héritage constitue environ 60 % du patrimoine global, contre 35 % au début des années 1970. De plus, l’âge moyen des héritiers est de 50 ans, alors qu’il était de 30 ans au début du siècle dernier (conseil d’analyse économique).

Dans l’Hexagone, la fiscalité sur les successions est l’une des plus lourdes au monde (jusqu’à 60 % du patrimoine transmis). Cependant, plus vous anticipez, plus vous pouvez optimiser la transmission de votre patrimoine familial.

De votre vivant, pour faire fructifier votre patrimoine familial, vous devez investir à long terme sur des actifs qui protègent votre épargne de l’inflation comme l’immobilier et les actions. Ainsi, vous profiterez des intérêts composés (intérêts sur intérêts).

La gestion de patrimoine familial s’organise sur le long terme. Vos conseillers en gestion de patrimoine familial Prosper Conseil peuvent vous aider à atteindre vos objectifs de vie familiaux sur le court, moyen et long terme.

En prérequis, vous pouvez lire l’article “conseil patrimonial : 8 points à savoir pour bien gérer son patrimoine”.

📌 Les 7 conseils pour bien gérer votre patrimoine familial sont :

- Déterminer vos projets de vie familiaux (enjeux).

- Organiser et transmettre votre patrimoine immobilier.

- Optimiser et transmettre votre patrimoine financier.

- Étaler vos donations dans le temps.

- Pour les entrepreneurs, vendre et/ou transmettre votre patrimoine professionnel dans les meilleures conditions.

- Mettre à l’abri vos proches en cas d’accident de la vie (prévoyance).

- Travailler avec des professionnels compétents et au conseil indépendant comme Prosper Conseil.

SOMMAIRE

- Gestion de patrimoine familial : les enjeux

- Patrimoine immobilier : comment l’organiser et le transmettre ?

- Patrimoine financier : quelle stratégie familiale mettre en place ?

- Étaler les 3 types de donations dans le temps pour une bonne gestion de patrimoine familial

- Gestion de patrimoine familial pour les entrepreneurs (dirigeants d’entreprise)

- Gestion de patrimoine familial : comment bien organiser votre prévoyance et votre transmission ?

- Travailler avec des professionnels compétents et au conseil indépendant

- Exemple d’une gestion de patrimoine familial avec Prosper Conseil

Gestion de patrimoine familial : les enjeux

Une gestion efficace du patrimoine familial vous permet d’atteindre vos projets de vie familiaux sur le court, moyen et long terme. Il peut s’agir d’acheter une maison dans 2 ans, de financer les études des enfants dans 8 ans, de générer des revenus complémentaires pour votre retraite, etc.

Ainsi, l’argent n’est pas une fin en soi, mais un outil pour réaliser vos objectifs et vos rêves et garder une bonne entente au sein de votre famille.

Dans notre exemple (voir en bas), nous verrons des objectifs de vie familiaux atteints grâce aux solutions préconisées par votre conseiller en gestion de patrimoine familial chez Prosper Conseil.

Au-delà de l’héritage matériel (actif – passif de votre patrimoine), vous laissez un héritage immatériel à vos proches (bons souvenirs, voyages, etc.).

“Dans la mort, les plus à plaindre sont ceux qui restent, dit-on.” (Lucien Guitry). Ainsi, pour soulager vos proches dans cette épreuve difficile, nous vous conseillons d’organiser et/ou de transmettre votre patrimoine de votre vivant (héritage et succession : qui hérite ?).

Par exemple, pour éviter l’indivision (source de conflits potentiels entre héritiers) sur vos biens immobiliers locatifs, vous pouvez structurer votre patrimoine en société civile immobilière (SCI).

Patrimoine immobilier : comment l’organiser et le transmettre ?

Vous pouvez organiser et transmettre votre patrimoine immobilier dans les meilleures conditions avec le démembrement de propriété et la SCI familiale.

Les 3 avantages de la société civile immobilière (SCI)

La SCI présente 3 avantages majeurs :

- Éviter l’indivision : l’indivision est un régime particulièrement instable et précaire qui peut aggraver les conflits familiaux, comme lors de divorces ou de décès prématurés. Ainsi, “Nul ne peut être contraint à demeurer dans l’indivision” (article 815 du Code civil). Alors que la SCI permet de personnaliser les statuts en société pour organiser la gestion du bien et la prise de décision.

- Piloter la rémunération : la SCI permet de mettre en réserve vos gains ou de vous verser des dividendes et/ou des salaires. Et cela peut vous aider à éviter la taxe PUMa (taxe PUMa : la taxe des rentiers est-elle évitable ?).

- Faciliter la transmission : avec une SCI, vous transmettez la propriété des parts sociales plutôt que les biens en entier. Cela permet de transmettre plus équitablement le patrimoine immobilier entre enfants. Et d’optimiser fiscalement la transmission. Par exemple, si votre bien est évalué à 1 million d’euros et que vous le divisez en 500 parts sociales à 2 000 € chacune, alors en transmettant progressivement vous pourrez optimiser plus facilement les abattements de 100 000 € parent-enfant (tous les 15 ans).

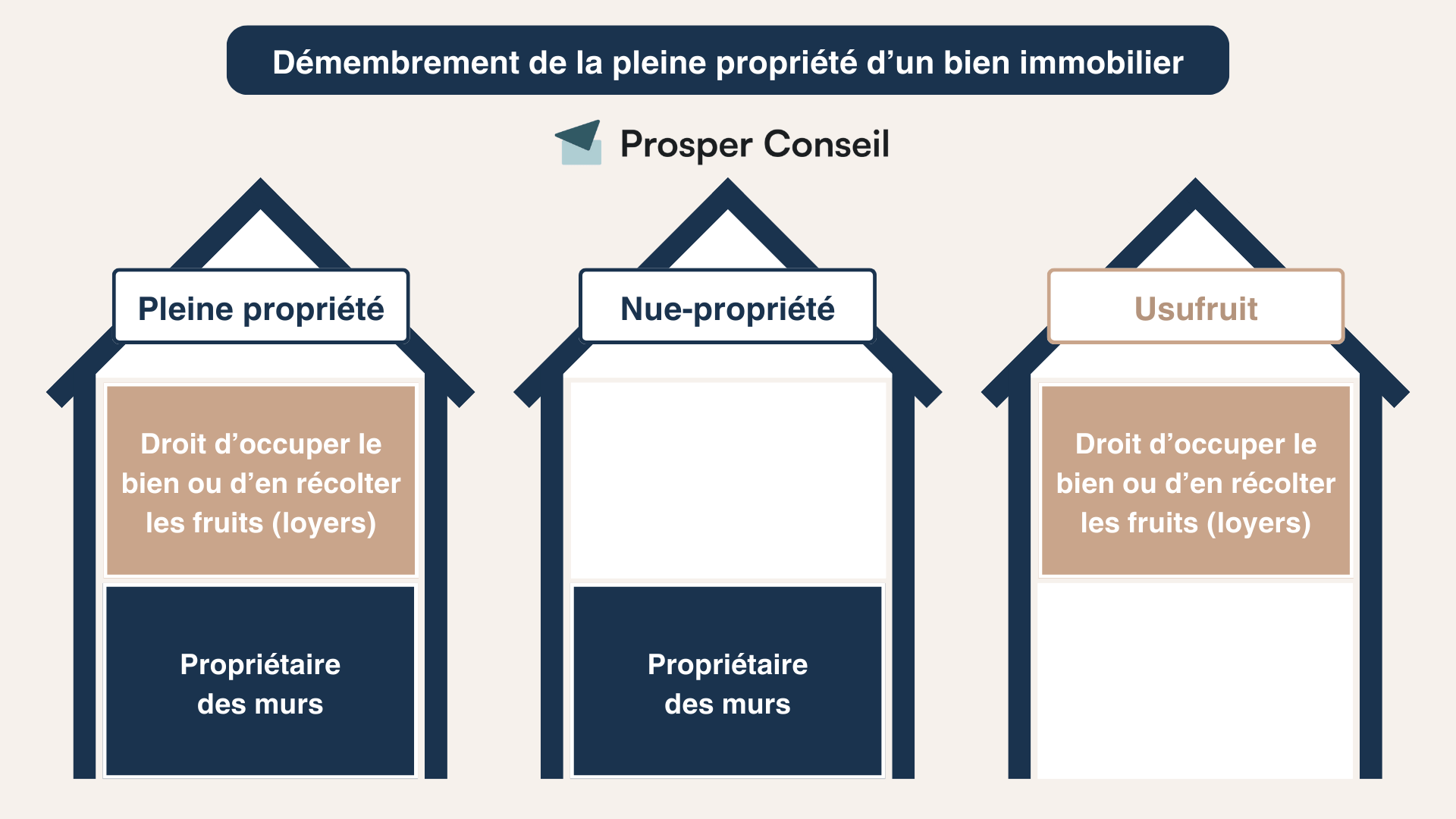

Le démembrement de propriété

Le démembrement de propriété vous permet d’optimiser votre transmission. Et ce, en réduisant l’assiette taxable du montant des biens, et en figeant la valorisation du bien transmis à la date du démembrement.

Avec le démembrement, vous partagez la pleine propriété en deux parties :

- La nue-propriété (abusus) : c’est le droit de propriété du bien sans pouvoir percevoir les revenus.

- L’usufruit (usus et fructus) : c’est le droit d’utiliser et de jouir du bien et d’en percevoir les loyers.

Par exemple, vous pouvez transmettre la nue-propriété d’un bien immobilier comme votre résidence secondaire (voir exemple ci-dessous) tout en gardant l’usage de ce bien (usufruit).

💡 Note : toutefois, le démembrement est souvent déconseillé pour votre résidence principale. Et pour cause, si vous donnez la nue-propriété de votre résidence principale à vos enfants et que vous gardez l’usufruit, alors vous ne pourrez pas vendre votre bien sans l’accord de vos enfants.

Patrimoine financier : quelle stratégie familiale mettre en place ?

Comment bien placer de l’argent pour obtenir des intérêts ? Pour profiter pleinement des intérêts composés générés par vos placements, nous vous conseillons d’investir votre patrimoine financier (actions, obligations, fonds monétaires, etc.) dans des enveloppes capitalisantes telles que l’assurance vie française ou l’assurance vie luxembourgeoise, le plan d’épargne en actions (PEA) et le plan d’épargne retraite individuel (PERin).

Vous pouvez lire notre comparatif entre les 3 enveloppes : assurance vie, PER et PEA : 3 dispositifs d’épargne complémentaires.

L’assurance vie française

L’assurance vie est l’enveloppe la plus complète et polyvalente. Et ce, en cas de vie (exonération au titre de l’impôt sur le revenu sous conditions) et de décès (clause bénéficiaire).

En cas de vie, après 8 ans de détention, pour vos retraits, vous êtes exonéré sur vos gains au titre de l’impôt sur le revenu à hauteur de 4 600 € par an (ou 9 200 € pour un couple marié/pacsé).

En cas de décès, à la souscription du contrat vous pouvez désigner des bénéficiaires à travers les clauses bénéficiaires. Pour vos versements effectués avant vos 70 ans, vos bénéficiaires ont le droit à un abattement de 152 500 € chacun avant imposition aux droits de succession. Pour vos versements après 70 ans, vos bénéficiaires bénéficient d’un abattement global de 30 500 €, et vos gains sont exonérés d’imposition.

Le montant des abattements avant et/ou après 70 ans est commun entre l’assurance vie et le PER (non cumulables). Toutefois, pour le PER, l’âge pris en compte pour cet abattement dépend de la date de décès (avant ou après 70 ans). Tandis que, pour l’assurance vie, c’est l’âge de versement qui est retenu.

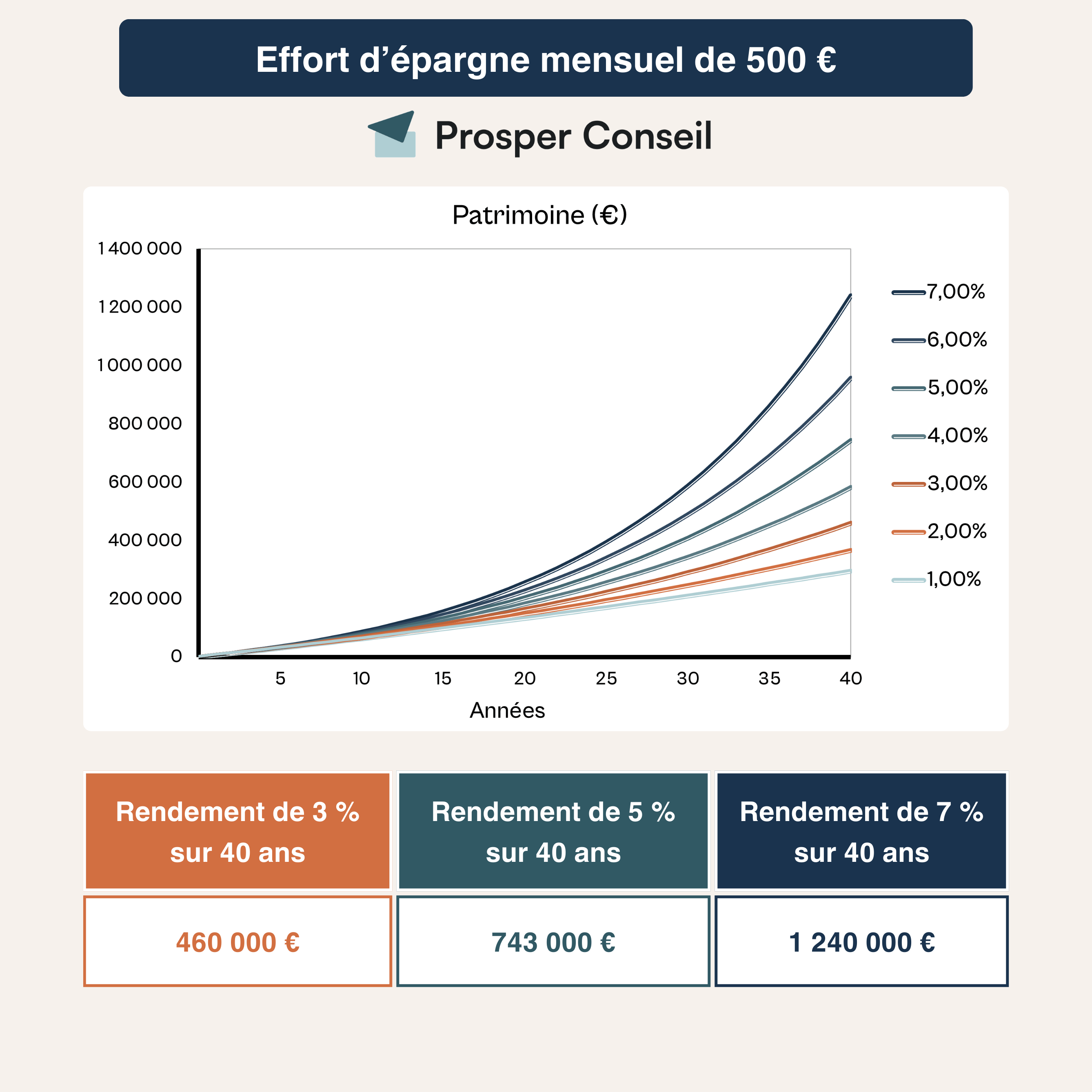

💡 Note : attention, il y a plus de 200 assurances vie sur le marché, de qualité très disparate. Choisissez parmi les meilleures assurances vie pour éviter les frais et accéder aux meilleurs placements (donc plus de performance). Cela se traduit par des milliers d’euros de plus par an dans votre patrimoine ou dans vos revenus. Voyez le graphique ci-dessous pour un épargnant qui part de 0 et place 500 € par mois :

L’assurance vie Luxembourgeoise

Idéalement, à partir d’un montant de 125 000 €, vous pouvez investir sur l’assurance vie luxembourgeoise, qui comporte 5 avantages supplémentaires par rapport à l’assurance vie française (assurance vie en France vs Luxembourg : comparatif) :

- Vous bénéficiez d’une sécurité maximale (épargnant créancier de premier rang, triangle de sécurité luxembourgeois, et la loi Sapin 2 ne s’applique pas).

- Votre fiscalité s’adapte à votre pays de résidence (transparence fiscale).

- Vous pouvez bénéficier du crédit lombard.

- Vous avez accès à un univers d’investissement beaucoup plus large (dont les ETF en assurance vie luxembourgeoise).

- Les frais sont similaires aux meilleures assurances vie françaises.

Notre cabinet Prosper Conseil a une expertise sur l’assurance vie luxembourgeoise, vous pouvez nous contacter pour ouvrir un contrat en gestion conseillée.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Faut-il ouvrir un contrat d’assurance vie en nom propre ou nom de votre enfant ?

Vous pouvez ouvrir une assurance vie pour votre enfant mineur afin de lui faire “prendre date” sur les meilleures assurances vie. Ainsi, avant ses 18 ans, en tant que parents, vous réaliserez toutes les opérations sur le contrat (versements, arbitrages, rachats, etc.). Ensuite, à 18 ans, votre enfant pourra gérer seul son contrat.

Toutefois, si vous le souhaitez, vous pouvez encadrer votre enfant jusqu’à ses 25 ans maximum grâce à un “pacte adjoint”. Dans ce pacte, vous pourrez définir vos propres règles et imposer que le capital soit utilisable pour le motif de votre choix. Comme par exemple, l’achat d’un bien immobilier.

Cependant, gardez à l’esprit que l’argent versé au nom de votre enfant lui appartient définitivement (Cour de cassation, 26 novembre 2020, 19-12.499).

Le PEA

La fiscalité du PEA est la plus avantageuse pour investir en actions. Toutefois, contrairement à l’assurance vie ou au PER, avec le PEA, vous n’avez pas d’avantages successoraux (assurance vie ou PEA).

C’est pourquoi le PEA est surtout adapté aux personnes de moins de 50 ans en phase de capitalisation. Puis, pour les retraités en phase de consommation (rente), nous vous recommandons de retirer en priorité sur le PEA puisque le PEA ne comporte pas d’avantages successoraux.

💡 Note : vos enfants rattachés à votre foyer fiscal entre 18 et 25 ans peuvent également prendre date sur un PEA jeune (à partir d’un versement de 10 €). À 25 ans (ou au moment de quitter votre foyer fiscal), le PEA jeune (plafond de versement de 20 000 €) se transforme en PEA classique (plafond de versement de 150 000 €).

Étaler les 3 types de donations dans le temps pour une bonne gestion de patrimoine familial

Vous pouvez cumuler 3 types de donations avantageuses :

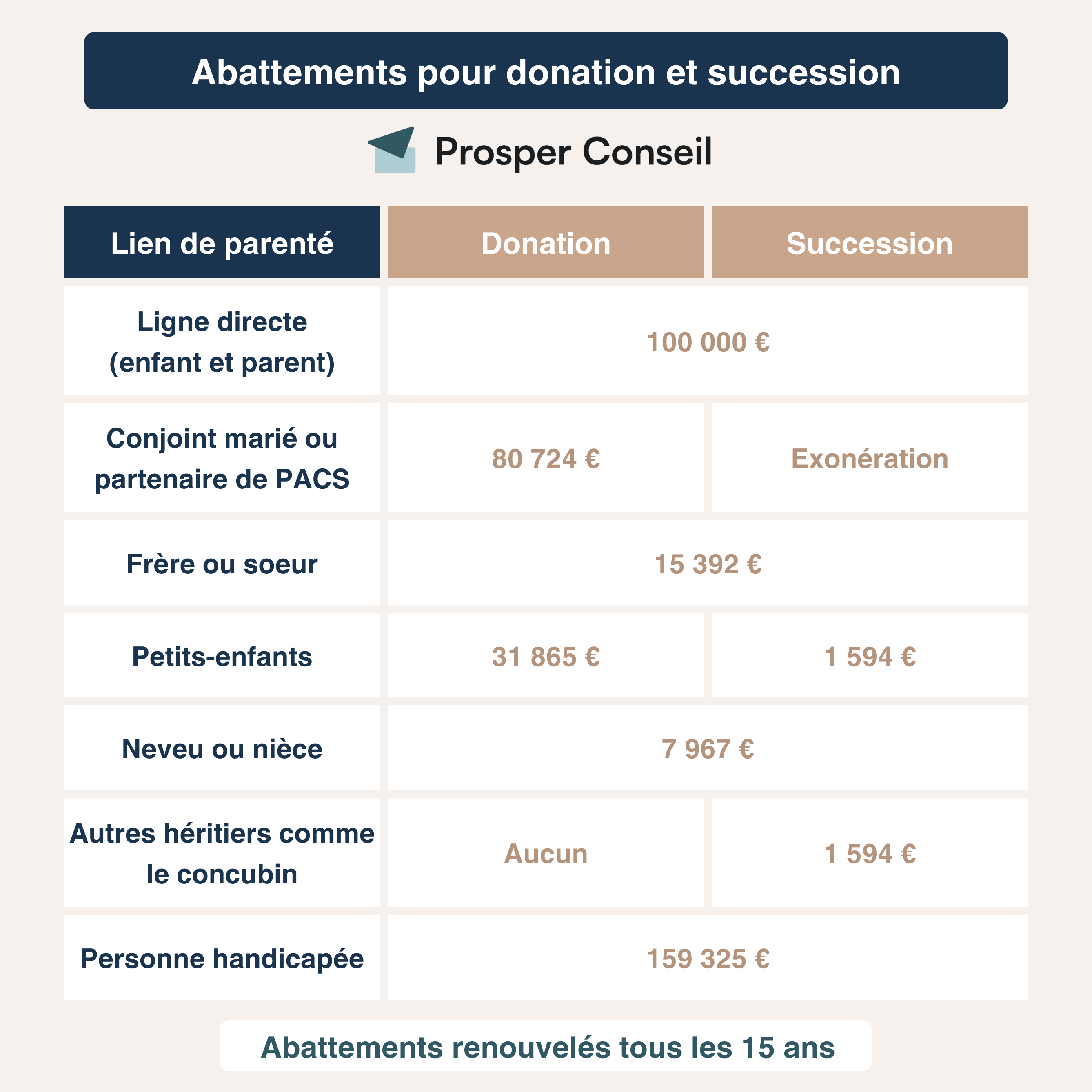

- Abattement tous les 15 ans selon le degré de parenté : en ligne directe (parents et enfants), le montant de l’abattement fiscal est de 100 000 €. Donc un couple avec 2 enfants peut transmettre 400 000 € aujourd’hui et encore 400 000 € dans 15 ans sans payer de droits de donation.

- Dons manuels en sommes d’argent (dons Sarkozy) : pour 31 865 euros tous les 15 ans, à condition que le donataire soit majeur et que le donateur ait moins de 80 ans (790 G du CGI).

- Présents d’usages (article 852 du Code civil) : ils doivent être raisonnables selon la fortune du donateur. Aucune règle précise n’existe en la matière. Toutefois, les juges tolèrent généralement les cadeaux (Noël, anniversaires, etc.) à hauteur de 1 à 2 % du patrimoine (ou 2,5 % des revenus annuels du donateur).

Afin de maximiser les “présents d’usage” sur l’assurance vie de vos enfants, nous vous conseillons d’effectuer des versements d’argent libre seulement à certaines occasions (Noël, anniversaires, etc.). En effet, fiscalement et civilement, vos présents d’usage ne sont pas considérés comme des donations. Dès lors, vous ne payez pas de droits de donation dessus.

Attention à ne pas faire de versements programmés. Dans la mesure où, si vous faites des versements programmés en assurance vie, alors ils peuvent être assimilés à des donations (qui viendraient grignoter votre abattement de 100 000 € tous les 15 ans).

Finalement, en cumulant ces 3 types de donation et la transmission via assurance vie, vous pouvez transmettre plusieurs millions d’euros à vos enfants exonérés de taxes en anticipant. De quoi économiser des centaines de milliers d’euros de droits de donation et droits de succession. Votre conseiller Prosper Conseil vous accompagnera pour développer et transmettre au mieux un patrimoine transgénérationnel.

💡 Note : afin de transmettre votre patrimoine, vous pouvez également désigner les membres de votre famille comme bénéficiaires des clauses bénéficiaires d’assurance vie (jusqu’à 152 500 € par couple bénéficiaire-souscripteur pour les versements avant 70 ans). D’autant plus qu’une donation est irrévocable (sauf rares exceptions). Tandis que vous pouvez changer la clause bénéficiaire de votre assurance vie à votre guise.

Gestion de patrimoine familial pour les entrepreneurs (dirigeants d’entreprise)

Vous êtes entrepreneur ? Pour optimiser la transmission de votre patrimoine professionnel à vos enfants, vous pouvez notamment utiliser l’apport-cession (voir lien ci-dessous), le Pacte Dutreil et l’apport-donation.

D’abord, pour transmettre votre entreprise à vos enfants, vous pouvez utiliser le Pacte Dutreil. Et ainsi réduire votre base imposable de 75 % aux droits de mutation à titre gratuit (donation). Cela peut aussi être couplé au démembrement de propriété, afin de ne transmettre que la nue-propriété aux enfants et bénéficier d’un abattement fiscal supplémentaire (par exemple 50 % si vous avez entre 51 et 60 ans). Dans ce cas, une entreprise valorisée 1 M€ peut avoir une valeur fiscale de 125 000 €.

En cas de vente et/ou donation de votre entreprise, vous pouvez purger la plus-value de vos titres (prix de vente – capital social) en les donnant avant la vente des titres à vos enfants. Toutefois, afin d’éviter l’abus de droit, vous devez respecter une certaine chronologie des opérations (Conseil d’État, 19 novembre 2014 n°370564).

Pour en savoir plus, vous pouvez consulter notre article apport-cession holding : comment reporter l’imposition ?

Gestion de patrimoine familial : comment bien organiser votre prévoyance et votre transmission ?

En cas d’accident de vie, les deux meilleurs moyens d’assurer votre prévoyance et votre transmission sont l’assurance emprunteur et le plan d’épargne retraite (PER).

L’assurance emprunteur

L’assurance emprunteur est un excellent moyen de protéger votre famille en cas d’accident de la vie (décès, invalidité, incapacité de travail, perte d’emploi). En cas de décès, la part assurée (quotité d’assurance par tête) de votre bien, sera remboursée par l’assurance emprunteur.

En tant que parents, vous avez donc intérêt à vous endetter et à ne pas faire de remboursement anticipé de crédit, mais plutôt à alimenter votre assurance vie (avec les abattements à la succession).

💡 Note : depuis la loi Lemoine 2022, vous pouvez renégocier votre assurance emprunteur à tout moment (LOI n° 2022-270 du 28 février 2022). Ce qui peut potentiellement vous faire économiser plusieurs milliers d’euros. Et ce, tout en gardant les mêmes conditions de prévoyance. Plus vous êtes jeune et en début de crédit, plus c’est avantageux de négocier votre assurance emprunteur.

Les avantages du PER pour la bonne gestion de patrimoine familial

Le plan d’épargne retraite (PER) est très avantageux en matière de prévoyance. En effet, dans 5 cas d’accident de la vie (invalidité, décès décès du conjoint ou du partenaire de PACS, expiration des droits aux allocations chômage, surendettement, cessation d’activité non salarié), vous pouvez récupérer votre épargne en capital de manière anticipée (avant l’âge de la retraite) à des conditions avantageuses. Fiscalement, comme en cas de décès, votre déduction au titre de l’impôt sur le revenu est définitivement acquise (exonération d’impôt sur le revenu sur le capital versé). Et exonération d’impôt sur les plus-values (toutefois, les prélèvements sociaux à 17,2 % restent dus sur vos gains).

💡 Note : votre conseiller en gestion de patrimoine Prosper Conseil peut vous accompagner pour ouvrir et/ou transférer votre PER sur les meilleurs PER avec 3 avantages supplémentaires par rapport aux PER lambdas : (1) des frais compétitifs (0,50 % de frais annuels sur unités de compte et pas de frais de versement). (2) Un univers d’investissement plus large (ETF MSCI World, SCPI, etc.). (3) Un service client réactif, compétent et accessible.

De plus, les avantages du PER en cas de décès :

- Abattements à la transmission : vos bénéficiaires bénéficient d’abattements pour un décès avant et/ou après 70 ans (voir ci-dessus).

- Déduction fiscale : en cas de décès, la déduction au titre de l’impôt sur le revenu à l’entrée est définitivement acquise. Par exemple, si vous êtes en TMI à 30 % et que vous versez 1 000 €, alors vous investirez 1 000 € (tout en réduisant vos impôts avec le PER individuel de 300 euros). En cas de décès, vos héritiers récupéreront votre capital sans avoir à le réintégrer dans leur déclaration d’impôt sur le revenu. Dans cet exemple, le capital récupéré par vos héritiers serait de 1 000 € plus les gains éventuels.

- Exonération de prélèvements sociaux : à l’inverse de l’assurance vie, en cas de décès, sur votre PER, les prélèvements sociaux à 17,2 % sur vos gains ne sont pas dus.

💡 Note : pour une bonne gestion de patrimoine de famille, vous pouvez optimiser les abattements (non cumulables entre le PER et l’assurance vie). Ainsi, vous pouvez désigner votre conjoint bénéficiaire du PER (exonéré d’imposition en cas de décès avant 70 ans) et désigner vos enfants comme bénéficiaires de l’assurance vie (abattements de 152 500 euros pour les versements avant 70 ans). Votre conseiller en gestion de patrimoine Prosper Conseil peut vous aider à choisir le meilleur PER, la meilleure allocation et les clauses bénéficaires adaptées à votre situation.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Travailler avec des professionnels compétents et au conseil indépendant

Vous pouvez travailler avec des CGPI (conseillers en gestion de patrimoine indépendants) au conseil non indépendant (95 % de la profession), ou au conseil indépendant comme Prosper Conseil. Nous travaillons en interprofessionnalité avec les professionnels du droit et du chiffre (notaires, avocats fiscalistes et experts-comptables).

La gestion patrimoine familial avec le notaire

Pour faire un testament notarié (testament le plus sécurisé) et des donations-partages, vous devez obligatoirement passer par un notaire.

Organiser votre vie de couple avec un testament notarié

En couple, vous avez le choix entre le concubinage (union libre), le PACS et le mariage. Vos droits et vos obligations (droits de succession à payer) sont différents selon l’option que vous choisissez.

Par exemple, notre client Pierre hésitait entre le pacs, le mariage et le concubinage avec sa compagne Léa. Ils n’ont pas d’enfants et les parents de Pierre sont décédés. Pierre souhaite transmettre la totalité de son patrimoine à Léa soit 1 million d’euros.

Fiscalement, afin d’optimiser sa succession, nos conseillers Prosper Conseil ont recommandé à Pierre de se pacser (avec un testament notarié mentionnant Léa) ou de se marier.

Et pour cause, en cas de décès, le partenaire de pacs (attention seulement avec un testament le mentionnant) et/ou l’époux sont exonérés de droits de succession (article 796-0 bis du CGI). Tandis que Pierre aurait dû payer environ 600 000 € de droits de succession (environ 60 % du montant transmis) s’il était resté en concubinage.

La donation-partage chez le notaire

La donation-partage fige la valeur des donations et garantit une répartition équitable et anticipée des biens pour éviter les conflits familiaux lorsque vous avez plusieurs héritiers.

Prenons l’exemple de Joseph qui a deux enfants, Fabrice et Matthieu. Joseph décide de faire une donation simple (en avancement de part successorale) de 100 000 € à ses deux enfants.

25 ans plus tard, à son décès, la situation financière de ses enfants a radicalement changé. Son fils Fabrice a dilapidé tout l’argent au casino, tandis que Matthieu a créé une entreprise valorisée à 1 million d’euros.

Comme le partage n’a pas été fait au moment de la donation, il est fait au moment du décès. Matthieu doit rapporter à la succession la valeur de son entreprise, soit 1 million d’euros, tandis que Fabrice rapporte les 100 000 € qu’il a reçus initialement.

Le total s’élève donc à 1 100 000 € et sera partagé équitablement entre Fabrice et Matthieu, soit 550 000 € chacun. Ainsi, Matthieu devra compenser 450 000 € (soit la moitié de sa plus-value pour compensation) à son frère Fabrice qui avait tout perdu au casino (conflit familial potentiel). Cette situation peut engendrer des conflits familiaux, car Matthieu pourrait estimer qu’il est pénalisé pour sa réussite, alors que son frère a “tout flambé”.

En revanche, si Joseph avait opté pour une donation-partage, la valeur des donations aurait été figée au moment de la donation. Ainsi, chaque enfant aurait rapporté 100 000 €, et ces valeurs auraient été prises en compte pour le calcul de la masse successorale à partager entre les héritiers.

Choisir un CGPI au conseil indépendant ou family office au conseil indépendant ?

Chez Prosper Conseil, nous souhaitons démocratiser le conseil indépendant (au sens MIF2) afin que ce conseil soit accessible à partir de 50 000 € (et/ou les plus “petits patrimoines” qui ont du potentiel).

Tandis le conseil indépendant était jusque-là réservé aux patrimoines supérieurs à 30 millions d’euros (Ultra High Net Worth Individuals) conseillés par les family offices. Seuls 0,04 % des Français sont considérés UHNWI. Ce qui représente seulement environ 25 000 Français sur 68 millions (Knight Frank).

Vous pouvez trouver deux types de family office. D’abord les multi-family offices (souvent accessibles avec plusieurs millions d’euros) qui conseillent plusieurs familles. Puis, les mono-family offices qui conseillent une seule famille (à partir de plusieurs dizaines de millions d’euros).

Chez Prosper Conseil, nos conseillers sont des investisseurs aguerris qui vous conseillent exactement ce qu’ils feraient à votre place. En effet, nous travaillons en architecture totalement ouverte, nous ne sommes pas restreints à un cercle de partenaires et nous ne sommes pas rémunérés par des partenaires. Nous pouvons donc par exemple vous conseiller les meilleurs PEA et les meilleures assurances vie.

Exemple d’une gestion de patrimoine familial avec Prosper Conseil

Voici un exemple de conseil en gestion de patrimoine en ligne familial avec Prosper Conseil. Nous pouvons vous conseiller en France (Paris, Lyon, Marseille, Biarritz, Rennes, Lille, Le Havre, Mulhouse, Metz, etc.) et dans le monde entier.

La situation de notre client

Notre client est la famille Dupont, un couple marié de 50 et 51 ans avec 2 enfants de 10 et 9 ans. Les revenus nets imposables du foyer sont de 150 000 € par an. La tranche marginale d’imposition (TMI) du foyer fiscal familial est de 30 %.

Leur patrimoine est le suivant :

- Une résidence principale d’une valeur de 900 000 € (crédit immobilier en cours, pas de capacité d’emprunt).

- Une résidence secondaire pour 500 000 € (prêt immobilier remboursé).

- Un héritage de 600 000 € à placer.

Les solutions préconisées pour répondre aux projets de vie familiaux

| Projets de vie familiaux | Horizon | Solutions préconisées |

|---|---|---|

| Se constituer une épargne de précaution | Court terme (< 2 ans) | Sécuriser votre épargne sur des placements avec capital garanti comme le livret A et/ou les meilleurs fonds euros en assurance vie pour l’équivalent de 6 à 12 mois de dépenses. |

| Financer les études des enfants | Long terme (> 8 ans) | Ouvrir une assurance vie à votre nom, ou au nom des enfants en faisant des présents d’usages (sous conditions voir ci-dessus). Si besoin, vos enfants pourront faire des rachats à des conditions avantageuses. En complément, selon leur situation (type d’étude, besoins) et/ou selon le marché (taux d’emprunt), vos enfants pourront éventuellement souscrire à un prêt étudiant. En effet, les taux d’emprunts des prêts étudiants peuvent être très avantageux. Pour rappel, les banques traditionnelles (Crédit Agricole, BNP, Crédit Mutuel, etc.) sont surtout intéressantes pour les prêts (immobiliers, étudiants, etc.). Et non pas pour leur conseil en gestion de patrimoine gratuit non indépendant (conflits d’intérêts). |

| Transmettre son patrimoine à ses enfants | Long terme | Faire une donation de la résidence secondaire aux enfants en pleine propriété ou en démembrement. Dans le but d’optimiser la fiscalité de votre immobilier (afin de transmettre votre patrimoine sans frais de succession). Ainsi, en démembrement, vous pourrez donner la nue-propriété (droit de propriété) à vos enfants et garder l’usufruit (droit d’utiliser le bien). |

| Se constituer un complément de revenu à la retraite | Long terme | Le montant minimum de 125 000 € en assurance vie luxembourgeoise, vous permet de profiter pleinement de ses avantages : grande sécurité, accès aux meilleurs placements. De plus, vous pourrez devenir votre propre banque grâce au crédit lombard en assurance vie luxembourgeoise. |

Se faire accompagner par Prosper Conseil

🧭 Chez Prosper Conseil, nous pouvons vous accompagner sur la gestion de votre patrimoine familial. Nos conseillers ont un regard extérieur et expert avec de l’empathie afin de vous aider à accomplir vos projets familiaux sur le court, moyen et long terme.

Notre gestion de patrimoine familial passe par une approche globale et un conseil à 360 degrés sur les aspects financiers, fiscaux et civils.

Nous travaillons avec vous sur le long terme, en interprofessionnalité avec les professionnels du droit et du chiffre (notaires, experts-comptables et avocats fiscalistes).

Vous pouvez contacter votre conseiller en gestion de patrimoine familial Prosper Conseil.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine