Où et comment placer l’argent d’un héritage/d’une succession ?

Suite au décès d’un parent ou d’un proche, vous venez de toucher une somme conséquente. Vous vous demandez fort logiquement où et comment placer l’argent d’un héritage/d’une succession.

En effet, les circonstances sont particulières et par respect pour le défunt, vous voulez être sûr de prendre les bonnes décisions. Il ne faut pas se précipiter et commettre des erreurs, et vous avez le “devoir moral” de bien placer.

📌 Pour bien placer l’argent d’un héritage, vous pouvez :

- sécuriser une partie du capital en livret A et fonds euros ;

- investir avec un plan d’épargne en actions (PEA) et une assurance vie pour vos objectifs de long terme ;

- alimenter régulièrement un plan d’épargne retraite (PER) si vous êtes fortement imposé.

Dans cet article, nous détaillons les meilleurs placements pour l’argent venant d’un héritage. Nous abordons également les écueils à éviter en pareilles circonstances.

SOMMAIRE

- Que faire quand on touche une grosse somme d’argent ?

- Investir l’argent d’un héritage : les meilleurs placements

- Comment placer l’argent d’un héritage avec les bonnes enveloppes fiscales ?

- Où et comment placer l’argent d’un héritage/d’une succession ? Exemples concrets

- Se faire accompagner par un conseiller Prosper Conseil pour placer l’argent d’un héritage

Que faire quand on touche une grosse somme d’argent (héritage, succession)?

L’argent accumulé par un proche durant toute sa vie est désormais entre vos mains. En raison de la responsabilité qui vous incombe, vous vous demandez naturellement où et comment placer l’argent de l’héritage (de la succession).

💡 Note : pour approfondir le contexte de la transmission de patrimoine, vous pouvez consulter notre article : Héritage et succession : qui hérite ?

Votre profil d’investisseur

Il est crucial de prendre le temps de faire un point de situation avant d’agir. En effet, il faut se garder de prendre toute décision hâtive, particulièrement dans ces circonstances difficiles.

Parmi les éléments clés à prendre en compte, vous pouvez lister :

- votre âge ;

- votre situation matrimoniale, familiale et professionnelle ;

- votre situation patrimoniale (épargne constituée, allocation entre placements, etc.) ;

- vos revenus et charges ;

- votre tolérance au risque ;

- etc.

C’est également un moment propice à une réflexion sur vos objectifs de vie. A fortiori si la somme reçue en héritage est importante par rapport à votre patrimoine actuel.

💡 Note : certains peuvent ressentir une gêne, voire de la culpabilité, à utiliser de l’argent reçu en héritage. Dans pareille situation, il peut être bon de se demander ce que le défunt aurait souhaité que ses héritiers fassent des sommes léguées. Financer les études des enfants ou petits-enfants ? Préparer la retraite ?

Vos projets à court, moyen et long terme

Au-delà des objectifs patrimoniaux, vous devez considérer tout changement susceptible d’affecter sensiblement votre vie. Ce peut être un mariage, un déménagement, ou encore l’entrée de vos enfants en études supérieures.

Afin d’organiser votre pensée, vous pouvez raisonner de manière temporelle :

- À court terme (3 prochaines années), vous souhaiterez peut-être faire des travaux d’amélioration énergétique de votre habitat ou aider votre enfant à passer son permis de conduire.

- À moyen terme (entre 3 et 8 ans), l’objectif sera par exemple un déménagement ou une donation en avancement de part successorale (à ce titre, vous pouvez lire notre article : transmettre son patrimoine de son vivant).

- À long terme (au-delà de 8 ans), vous viserez sans doute à jouir d’un complément de revenus pour la retraite et d’optimiser votre succession.

C’est fort d’une vision claire, tant de votre situation présente que de vos objectifs, que vous serez à même de faire les bons choix (ou de vous faire conseiller sur les bons choix à prendre).

Placer l’argent d’un héritage : l’allocation patrimoniale

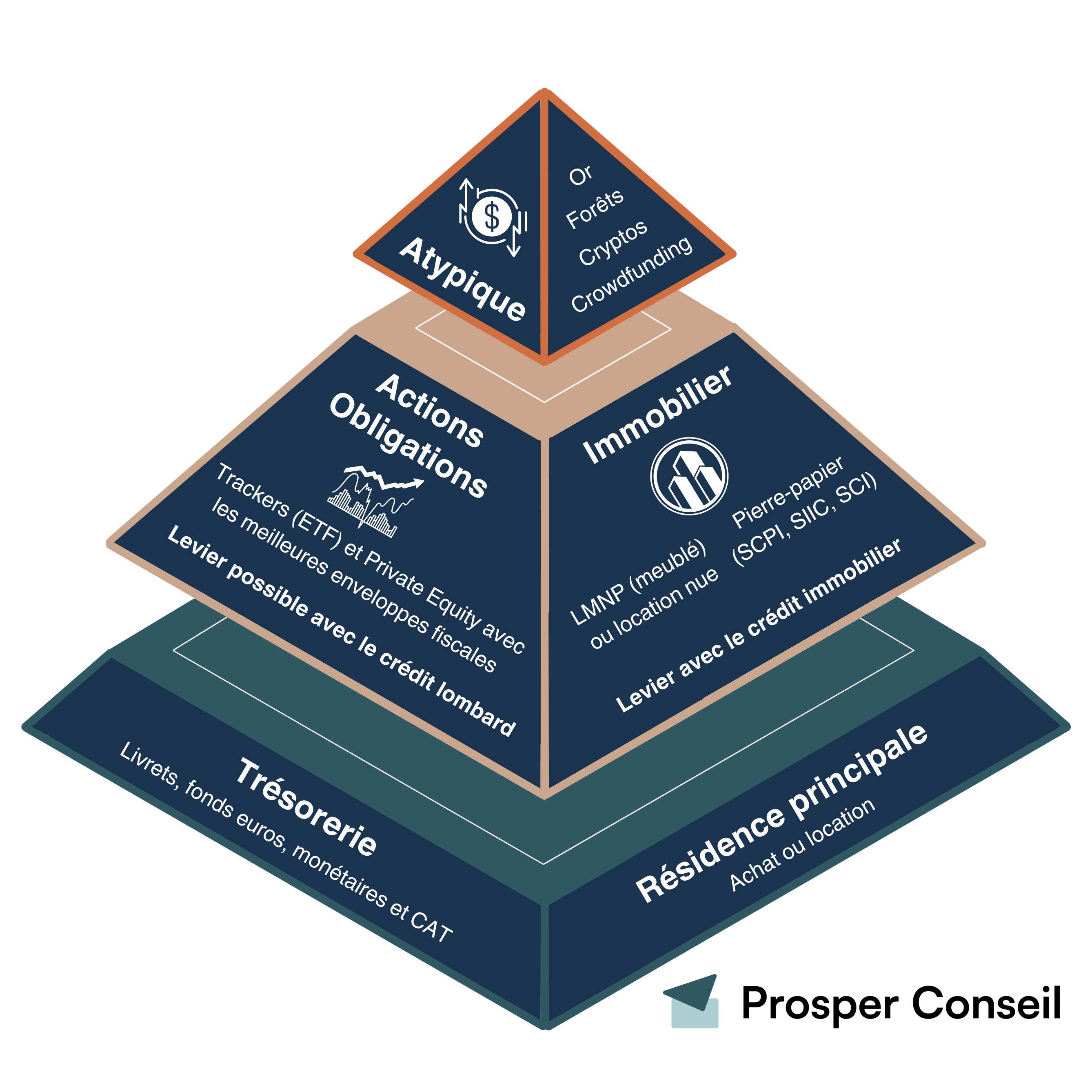

On ne saurait trop insister sur l’importance de l’allocation patrimoniale quant au développement de vos finances personnelles. Nous allons vous conseiller de diversifier l’investissement de votre héritage entre divers placements selon votre profil et vos projets de vie préalablement définis : fonds monétaires, fonds obligataires, fonds actions, immobilier locatif, investissements alternatifs.

Notre pyramide patrimoniale illustre le “canon” de la répartition de patrimoine :

Pour aller plus loin, vous pouvez approfondir le sujet avec nos articles dédiés :

En effet, l’important est de garder à l’esprit les principes clés d’une bonne allocation patrimoniale.

Investir l’argent d’un héritage : les meilleurs placements

Suite au décès d’un parent, vous éprouvez probablement un sentiment de responsabilité. Vous désirez utiliser à bon escient les sommes reçues en héritage. Fort naturellement, vous souhaitez connaître la meilleure façon de placer l’argent issu d’une succession. Immobilier ? Actions ? Obligations ? Fonds euro ? Assurance vie, PEA ou PER ?

💡 Note : faites attention aux sollicitations de certains conseillers bancaires qui s’empresseront de vous appeler quand ils verront le capital sur vos comptes. Les placements proposés par les banques (et poussés par leurs conseillers/commerciaux) s’avèrent souvent peu performants à cause de leurs frais exorbitants prélevés directement sur le capital à chaque versement et/ou chaque année.

Les meilleurs placements à court terme

Pour vos objectifs de court terme, vous ne pouvez pas vous permettre de prendre des risques. Pour autant, cela ne veut pas dire renoncer à tout espoir de rendement. Ainsi, plutôt que de laisser les sommes correspondantes sur un compte courant, vous pouvez opter pour les placements avec capital garanti suivants :

- les livrets réglementés (livret A, livret de développement durable et solidaire, etc.) ;

- les fonds euros en assurance vie ;

- et les comptes à terme.

💡 Note : les fonds monétaires sont aussi une alternative intéressante à court terme. Pour approfondir le sujet, vous pouvez consulter notre article “Comment sécuriser son épargne ?”

Le meilleur placement pour un héritage : les marchés actions et obligations (bourse)

Selon toute probabilité, une majorité de l’argent hérité pourra être placée sur le long terme. En effet, l’héritage arrivant de manière inattendue, en principe vous ne comptiez pas dessus pour des projets à court terme.

Sur le long terme, investir en bourse représente l’un des meilleurs rapports rendement/risque/temps de gestion.

💡 Note : quand il s’agit de placer l’argent d’un héritage, il est naturel de ressentir une forte aversion à la perte. Cependant, sur le long terme (plus de 10 ans), le risque d’une perte en capital sur les marchés actions et obligations s’avère historiquement très limité. Nous pouvons viser une performance moyenne annuelle de 7 %. À condition de bien diversifier votre portefeuille (ce que nous faisons chez Prosper Conseil, contactez-nous).

Bénéficier de l’effet de levier du crédit grâce au nantissement

De prime abord, le rapport entre héritage et capacité d’emprunt ne paraît pas évident. Car hériter d’une somme, même importante, augmente votre patrimoine mais n’augmente pas directement vos revenus (et ne permet donc pas d’augmenter votre capacité d’emprunt liée à vos revenus).

Toutefois, l’argent d’une succession augmente votre capacité d’emprunt, grâce au nantissement. Concrètement, il s’agit d’utiliser l’avance sur titres ou le crédit lombard (crédit lombard : comment devenir sa propre banque ?). Ce montage vous permet d’apporter un capital (logé par exemple au sein d’une assurance vie) en garantie pour pouvoir lever de la dette.

Le montant emprunté peut à son tour être placé, en actions, en obligations ou dans un investissement immobilier par exemple. Ou peut simplement être utilisé pour compléter vos revenus (revenus non imposables).

L’immobilier fait-il partie des meilleurs placements pour un héritage ?

L’immobilier peut être un bon placement quand il se fait à crédit. En effet, vous bénéficiez alors de l’effet de levier de la dette.

Si vous avez du temps et de l’énergie, vous pouvez envisager de gérer vous-même un investissement locatif. Attention de bien calculer le rendement brut et net (en choisissant le bon régime fiscal), les cashflows et le TRI avant achat. Nous pouvons aussi vous conseiller pour déterminer si l’investissement immobilier est rentable ou non.

Sinon, vous pouvez vous tourner vers la “pierre-papier” (SCPI). Cela peut être pertinent dans plusieurs cas de figure :

- Si vous avez besoin de revenus complémentaires immédiatement, les sociétés civiles de placement immobilier (SCPI) “classiques” sont faites pour vous.

- En revanche, si vous souhaitez toucher des revenus complémentaires dans quelques années (typiquement 5 à 15 ans), vous aurez avantage à considérer l’acquisition de nue-propriété de parts de SCPI (démembrement de propriété).

- Enfin, si vous souhaitez optimiser la transmission de votre patrimoine, le démembrement de parts de SCPI est une stratégie efficace.

💡 Note : pour plus d’informations, vous pouvez consulter nos conseils d’investissement en SCPI.

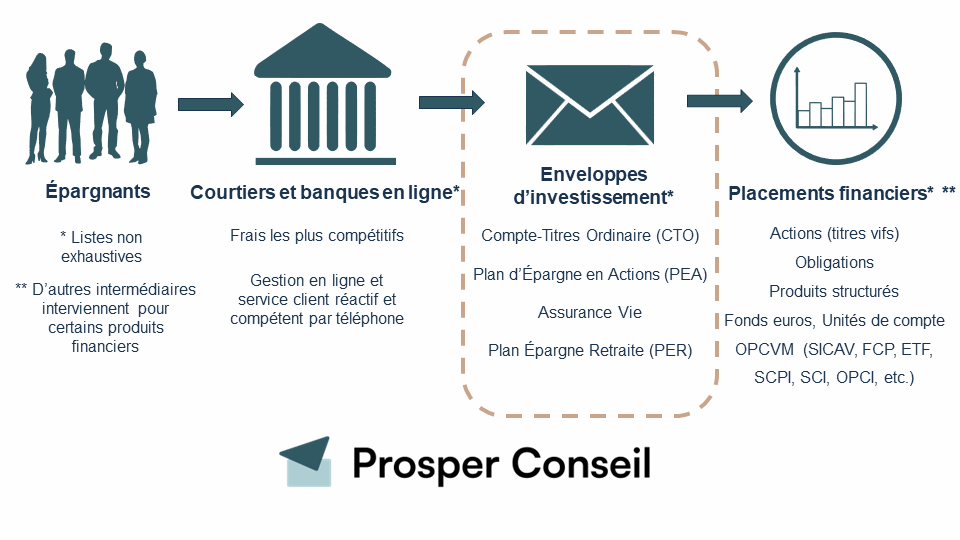

Comment placer l’argent d’un héritage avec les bonnes enveloppes fiscales ?

Pour investir en bourse et sur certains supports de pierre-papier, il faut passer par une enveloppe fiscale.

L’assurance vie, la meilleure enveloppe pour un héritage

Dans l’absolu, l’assurance vie constitue généralement le meilleur choix pour placer l’argent d’un héritage/d’une succession.

En effet, sa fiscalité avantageuse, sa polyvalence et les avantages qu’elle procure à la transmission en font assurément une enveloppe de choix.

Vous pourrez investir en fonds euro sécurisé, mais aussi en fonds actions, fonds immobiliers, or,… sur les meilleurs contrats d’assurance vie (allocation sur mesure conseillée par nos soins selon vos projets de vie).

Focus sur l’assurance vie luxembourgeoise

Si vous avez plus de 250 000 € à placer, l’assurance vie luxembourgeoise confère même des privilèges additionnels :

- Tout d’abord, vous bénéficiez d’un excellent niveau de garantie des fonds placés grâce au triangle de sécurité luxembourgeois et au super privilège luxembourgeois ;

- Ensuite, les assurances vie luxembourgeoises sont encore plus polyvalentes que les assurances vie françaises. En effet, grâce à elles, vous pouvez vous exposer à différentes devises (investir en dollars, euros, francs suisses, etc.). De plus, si des unités de compte (tel ou tel fonds d’investissement) vous intéressent, vous pouvez en demander le référencement.

- Enfin, la transparence fiscale vous assure d’être fiscalisé en fonction de votre lieu de résidence.

Les autres enveloppes pour placer l’argent d’un héritage

Le compte-titres ordinaire (CTO) permet de transmettre votre patrimoine dans d’excellentes conditions.

Le plan d’épargne en actions (PEA) bénéficie d’une fiscalité très avantageuse à partir de 5 ans de détention.

Le plan épargne retraite individuel (PERin) est particulièrement intéressant si vous êtes très fiscalisé (à partir de la TMI 30 %).

Où et comment placer l’argent d’un héritage/d’une succession ? Exemples concrets

Afin de mettre en lumière les possibilités de répartition d’un héritage, prenons deux exemples concrets.

Sébastien hérite de 100 000 €

Sébastien, 44 ans, et Céline, 42 ans, sont mariés sous le régime légal de la communauté réduite aux acquêts et ont deux enfants de 6 et 8 ans. Suite au décès de son père, Sébastien hérite de 100 000 €, et non la communauté.

En effet, tous les biens reçus par héritage, legs ou donation sont des biens propres (article 1405 du code civil). Si ces biens propres sont utilisés par la communauté (enrichissement), il y aura des “récompenses” en conséquence à la liquidation du régime matrimonial (divorce ou décès).

En concertation avec son épouse, Sébastien décide de répartir cette somme de la manière suivante.

10 000 € en livret A pour augmenter l’épargne de précaution

Le “filet de sécurité” du couple atteint ainsi 6 mois de dépenses du foyer, durée qui tranquillise Sébastien et Céline. Avec ce montant, ils pourront en effet facilement faire face à des dépenses imprévues ou des dépenses essentielles (contributions aux charges du mariage).

20 000 € répartis sur deux assurances vie au nom de chacun de leurs enfants

Sébastien réalise une donation-partage de 20 000 € (10 000 € pour chaque enfant) afin de figer dans le temps la valeur des biens transmis.

Sébastien, en concertation avec Céline, choisit de cadrer l’utilisation de ces capitaux via un pacte adjoint. Leurs enfants ne pourront débloquer les sommes qu’à partir de 25 ans et uniquement dans le cadre d’un achat immobilier.

Un profil dynamique est privilégié, pour mieux faire travailler le capital à un bon rendement, car ces sommes sont placées sur le long terme. Cela pourra prendre la forme d’un simple tracker monde (ETF World) les premières années.

Au fil des années, pour sécuriser le capital à l’approche des 25 ans des enfants, ces assurances vie pourront être progressivement orientées vers un profil équilibré puis vers un profil défensif. Une façon simple d’opérer une telle réorientation est d’arbitrer une part de plus en plus importante de l’encours vers un fonds euro.

70 000 € placés en assurance vie à son nom

L’objectif premier du couple est de préparer leur retraite. Le capital constitué servira alors de complément de revenus. Ici aussi, l’horizon est à long terme. Sébastien opte pour une assurance vie en ligne car les placements sont meilleurs (meilleur choix d’unités de compte) et les frais plus compétitifs.

Il s’oriente naturellement vers une allocation offensive. Des trackers diversifiés constituent le cœur de portefeuille. Ce sont par exemple Amundi S&P 500 (pour s’exposer au marché boursier américain) et iShares MSCI EMU ESG Screened (pour viser le marché européen en excluant l’armement, le charbon, le tabac, etc.)

Une touche de capital-investissement (investir en private equity) s’y ajoute. Cela permet d’apporter encore plus de diversification et de potentiel de rendement sur le long terme.

Philippe et Catherine héritent de 500 000 €

Philippe et Catherine forment un couple de soixantenaires à l’aube de la retraite. Ils sont mariés sans contrat (régime légal de la communauté réduite aux acquêts) et ont deux enfants de 27 et 30 ans qui ont quitté le foyer.

Optimiser la transmission de leur patrimoine

Suite au décès de la mère de Catherine, le couple hérite de 500 000 € en qualité de biens communs. En effet, la volonté de la mère de Catherine était que les biens transmis appartiennent à la communauté (article 1405 du code civil).

Philippe et Catherine ne pensent pas avoir besoin de ce capital de leur vivant. Aussi leur objectif premier est d’optimiser la transmission de leur patrimoine à leurs enfants tout en protégeant réciproquement le conjoint. Ils optent alors pour l’assurance vie, qui fait partie des meilleurs placements pour optimiser sa succession.

💡 Note : de plus, ils mettent en place un démembrement de la clause bénéficiaire et une clause de préciput (autorise un époux à prélever sur la communauté, avant tout partage et sans contrepartie, un bien immobilier, comme la résidence principale ou mobilier, comme l’assurance vie) pour trouver un équilibre entre la protection du conjoint et la transmission du patrimoine aux enfants. Plus d’information avec notre article : Assurance vie bien propre ou commun ?

Les mérites de l’assurance vie luxembourgeoise

Les montants à placer étant significatifs, ils préfèrent se faire accompagner. Leur conseiller Prosper Conseil les oriente vers une assurance vie luxembourgeoise.

Philippe et Catherine n’ont pas de problème de santé particulier. Les fonds peuvent donc être placés sur le long terme.

L’allocation qui leur est recommandée tire parti des avantages de l’assurance vie luxembourgeoise : accès à des fonds spécifiques, couverture contre le risque de change, etc. L’encours est réparti sur des fonds largement diversifiés, tant au niveau régional (Europe, États-Unis, Asie, etc.) qu’au niveau sectoriel (luxe, technologies, infrastructures, santé, etc.).

💡 Note : les exemples ici présentés ne représentent pas des lois d’airain. Dans certains cas, alimenter un PEA et/ou un PER peut s’avérer pertinent.

Se faire accompagner par un conseiller Prosper Conseil pour placer l’argent d’un héritage

Où et comment placer l’argent d’un héritage/d’une succession ? Voici notre approche.

Prendre des décisions importantes dans un moment particulier

Lorsque un proche décède et que vous héritez, il est tout à fait normal d’être déstabilisé, et ce, à plusieurs égards :

- Tout d’abord, la part reçue de la succession peut représenter un montant inédit pour vous, parfois comparable voire dépassant ce que vous avez épargné durant toute votre vie.

- Par ailleurs, cette somme arrive de manière inattendue, potentiellement à un moment où vous n’êtes pas préparé à assumer la gestion d’un tel montant.

- Enfin, il est possible que vous n’ayez pas eu ou pris le temps de vous intéresser aux différents placements qui existent. Vous ignorez le champ des possibles et comment optimiser selon votre situation et vos projets.

Une solution adaptée à votre situation et à vos objectifs

Vous vous demandez où et comment placer l’argent d’un héritage/d’une succession. Comme nous l’avons vu, il n’y a pas de réponse universelle. L’allocation patrimoniale optimale dépend de plusieurs paramètres, notamment :

- votre situation : âge, situation professionnelle, revenus, épargne, etc. ;

- vos objectifs, financiers ou non, de court, moyen et long terme ;

- et le montant hérité.

S’offrir un conseil indépendant pour éviter tout biais

Dans certains cas, déterminer la bonne stratégie patrimoniale peut s’avérer complexe. De plus, les circonstances sont particulières lors d’un héritage.

Or, ces moments exceptionnels sont malheureusement propices à une accentuation des biais cognitifs qui affectent le jugement. Ces raisons justifient le recours à un conseil extérieur avisé.

🧭 Prosper Conseil se distingue par :

- un accompagnement complet en matière fiscale, financière et successorale ;

- un conseil ouvert à l’ensemble du marché et vraiment indépendant (nous sommes uniquement payés en honoraires de conseil, nous ne percevons pas de rétrocession de frais de placement), ce qui garantit des conseils sans conflit d’intérêt ;

- la mise à disposition d’outils auparavant réservés à la gestion de fortune.

Contactez-nous et offrez-vous l’expertise d’un conseiller indépendant.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Pourquoi parmi les options d’investissements proposées, n’évoquez vous pas les produits structurés ? Cela serait très intéressant de connaître votre position sur ces produits, et vous mises en garde éventuelles.

Bonjour Koby,

Je vous remercie pour votre commentaire.

Les produits structurés sont généralement peu rentables pour l’épargnant.

En effet, selon une étude de l’AMF datant du 15 janvier 2020, à peine plus de la moitié (57 %) des produits structurés ont un rendement positif net d’inflation. Cette étude indique également que les produits structurés les plus complexes sont généralement les moins performants. Or, la plupart des produits structurés sont très complexes à comprendre.

Chez Prosper Conseil, nous n’avons encore jamais identifié de produit structuré intéressant, car ils sont généralement très chargés en frais. Nous conseillons les produits les plus avantageux pour nos clients en toute objectivité et sans biais. Nous faisons partie des 5 % de CGP au conseil indépendant (au sens MIF 2).

Comme indiqué dans notre article, nous pouvons vous conseiller une allocation patrimoniale personnalisée qui aura un bien meilleur couple rendement/risque que les produits structurés.

N’hésitez pas à prendre rendez-vous avec votre conseiller en gestion de patrimoine Prosper Conseil qui vous conseillera de manière globale sur les aspects financiers, fiscaux et successoraux de votre patrimoine.

Cordialement,