Comment investir 500 000 euros ?

Investir une somme aussi importante que 500 000 € est une décision qui requiert une réflexion approfondie et une stratégie bien structurée et planifiée.

Que cette manne financière provienne d’un héritage inattendu, de la vente réussie de votre entreprise, ou d’une épargne disciplinée depuis des années, la question demeure : comment faire fructifier ce capital tout en minimisant les risques ?

📌 Bien investir 500 000 euros revient à :

- adopter la bonne stratégie sur mesure conformément à votre profil d’investisseur ;

- disposer d’une bonne allocation d’actifs entre les placements en obligations, en actions et en immobilier ;

- et bien optimiser fiscalement avec l’assurance vie luxembourgeoise et le crédit lombard.

SOMMAIRE

- Définir votre projet : une étape indispensable avant de déterminer où investir 500 000 euros

- Vers quels placements se tourner pour placer 500 000 euros ?

- L’importance de bien choisir ses fonds

- Quels dispositifs pour placer 500 000 euros en optimisant la fiscalité de votre patrimoine ?

- Quid du PER ?

- Quid de l’immobilier physique ?

- Investir 500 000 euros et faire levier sur son patrimoine

- Combien rapporte un capital de 500 000 euros placés ? Exemple concret

- Se faire accompagner pour investir 500 000 euros

Définir votre projet : une étape indispensable avant de déterminer où investir 500 000 euros

Avant d’aller plus loin sur les différentes options pour investir 500 000 euros, il est essentiel de comprendre votre situation et de définir vos objectifs financiers afin de mettre en place la bonne stratégie.

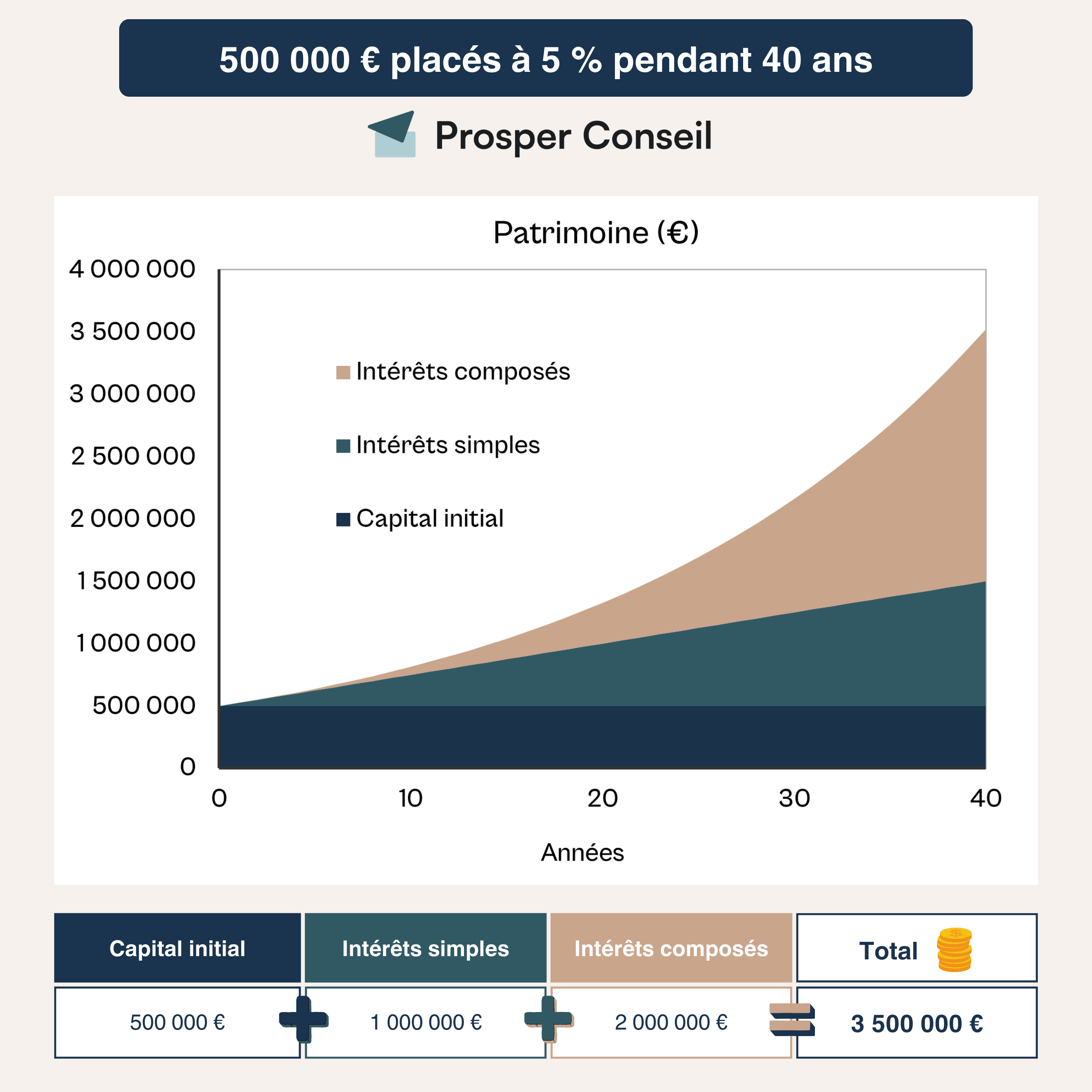

Comprenez aussi que 500 000 € bien investis, à un rendement moyen de 5 %, se transformeront en plusieurs millions d’euros avec le temps :

Quels sont vos objectifs de placement ?

Déterminer vos objectifs de placement est une étape cruciale. Par exemple, vous pouvez viser à :

- sécuriser votre épargne pour des dépenses à court terme, comme un apport pour un nouvel achat immobilier ;

- valoriser votre patrimoine à long terme pour atteindre l’indépendance financière ;

- ou générer des revenus immédiats, que ce soit en complément de revenus professionnels ou pour devenir rentier.

En somme, en fonction de vos objectifs, vous êtes dans un des trois scénarios : (1) faire grossir votre capital via une phase de capitalisation, (2) consommer votre épargne via une phase de consommation ou (3) les deux à la fois.

Votre horizon de temps

Ces objectifs sont généralement corrélés à un horizon de temps d’investissement. Si vous avez des besoins financiers à court terme (2 à 5 ans), à moyen terme (5 à 10 ans), ou encore à plus long terme (10 ans et plus), vos objectifs influenceront votre tolérance au risque et la composition de votre portefeuille.

Vous chercherez par exemple davantage de liquidité (épargne disponible rapidement) et de sécurité pour des projets à court terme ou pour préserver au mieux votre patrimoine. Dans ce cas, les livrets réglementés (livret A, LDDS, etc.), les fonds euros et fonds monétaires en assurance vie sont à privilégier.

Si votre horizon d’investissement est à long terme, par exemple pour la retraite ou la constitution de patrimoine à transmettre, vous pouvez envisager d’investir dans des actifs tels que les actions et l’immobilier. Ces investissements ont historiquement généré des performances attractives à long terme, bien que leur volatilité puisse être plus élevée à court terme.

Quelle est votre tolérance au risque ?

Pour répondre à la question “comment investir 500 000 € ?”, il faut tenir compte de votre profil d’investisseur (âge, horizon de placement, situation personnelle et professionnelle, objectifs et projets de vie) et notamment de votre tolérance au risque. Êtes-vous plutôt prudent, équilibré ou dynamique dans vos placements ?

Si vous avez une aversion au risque élevée, une allocation plus importante vers des actifs moins volatils comme les obligations et les fonds monétaires peut être appropriée.

En revanche, si vous êtes prêt à accepter un niveau de risque plus élevé pour des performances potentielles plus importantes, une plus grande exposition aux actions et à l’immobilier peut être envisagée.

Cette tolérance au risque est un facteur déterminant dans le choix de vos investissements et est essentielle pour votre conseiller en gestion de patrimoine afin de créer un portefeuille d’investissement adapté à votre profil.

🧭 Plus de patrimoine, plus de revenus, moins d’impôts ! Si vous souhaitez être accompagné pour (1) réaliser un diagnostic financier, fiscal et successoral sur l’ensemble de votre patrimoine et (2) définir une allocation d’actifs sur mesure, contactez un conseiller Prosper Conseil.

Vers quels placements se tourner pour placer 500 000 euros ?

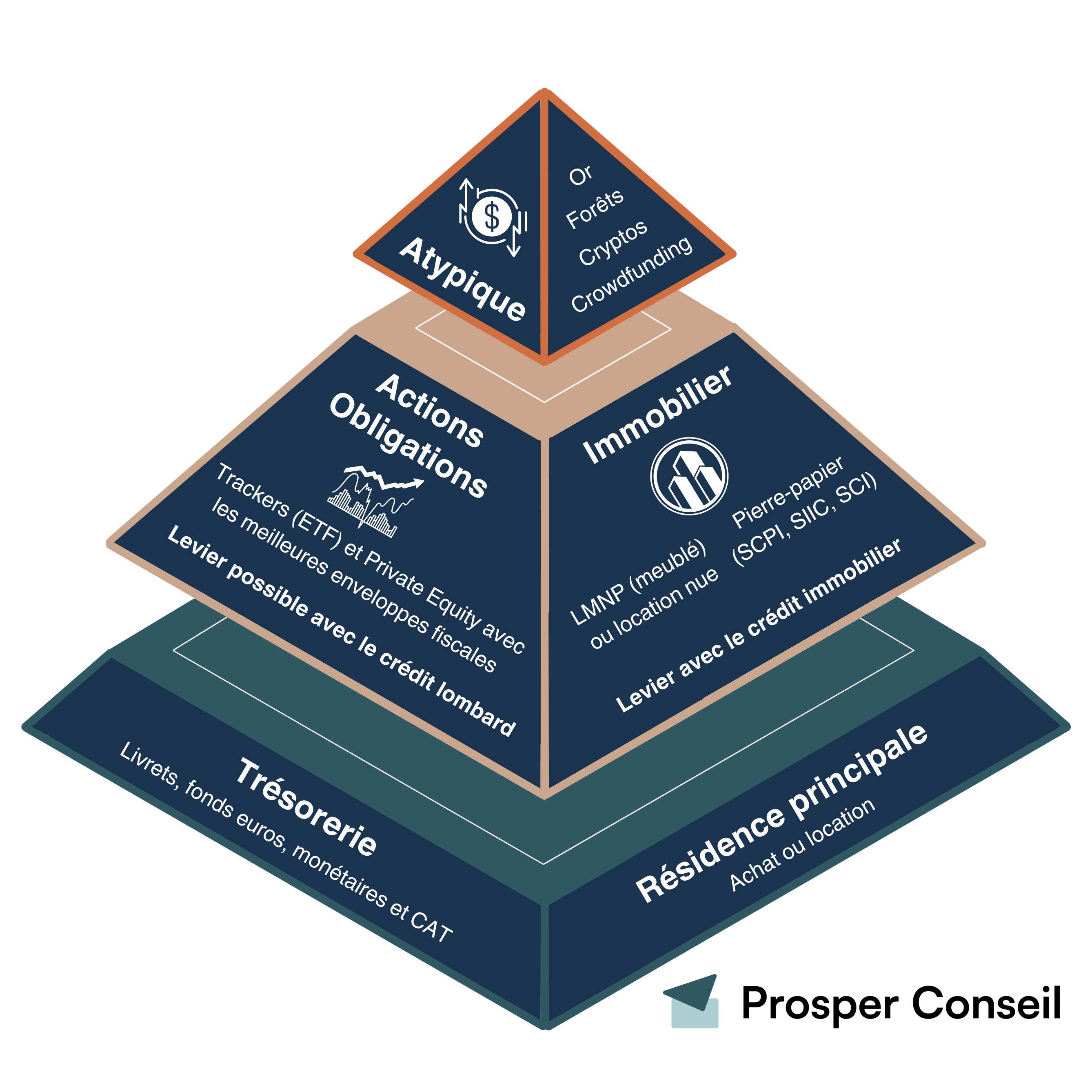

Il existe une multitude de placements envisageables. Faisons le point sur les principaux d’entre eux. Voici la pyramide patrimoniale Prosper Conseil :

Fonds euros

Composés majoritairement d’obligations d’États et d’entreprises de l’union européenne (UE), les fonds euros en assurance vie s’avèrent être une option attrayante. Les fonds euros des meilleures assurances vie offrent un rendement intéressant avec :

- une garantie sur le capital investi ;

- et une liquidité très satisfaisante, c’est-à-dire que vous pouvez récupérer l’argent rapidement (en quelques jours).

Finalement, ils constituent une solution solide pour placer son argent à court ou moyen terme. En revanche, pour un investissement à long terme visant des rentabilités plus élevées, d’autres options plus rémunératrices peuvent être envisagées.

💡 Note : les fonds monétaires (obligations à très court terme) représentent aussi une alternative attrayante au fonds en euros, en particulier lorsque les taux sont élevés. Chez Prosper Conseil, nous effectuons des arbitrages opportuns pour optimiser le rendement de votre épargne sécurisée.

Fonds obligataires

Les fonds obligataires investissent principalement dans des obligations, à savoir des titres de créance à court et/ou moyen et/ou long terme émis par des gouvernements ou des entreprises.

Les fonds obligataires permettent d’être mieux diversifié géographiquement et sectoriellement qu’un fonds euros. Toutefois, ils ne sont pas garantis en capital et présentent une certaine volatilité. Le choix entre fonds euros, fonds monétaires et/ou fonds obligataires dépend en réalité beaucoup des conditions du marché.

💡 Note : nos conseillers en gestion de patrimoine (CGP) identifient la meilleure opportunité en fonction de votre profil et des opportunités de marché.

Les fonds actions

L’investissement en bourse sur les marchés actions offre un potentiel important de performance à long terme et sert de protection contre l’inflation.

Les fonds actions, gérés par des professionnels, offrent la possibilité de diversifier efficacement votre capital sur un large éventail d’entreprises cotées en bourse. Parmi tous les fonds actions, la meilleure solution est sans aucun doute d’investir en ETF.

Un des meilleurs ETF en “fond de portefeuille” est le tracker (ETF) MSCI World. Avec une performance annuelle moyenne de 8 % depuis 1987, ce panier d’actions vous permet d’investir dans les 1 500 plus grandes entreprises du monde entier et de tous les secteurs.

Toutefois, étant donné la volatilité du marché actions, il est sage de ne pas allouer la totalité de votre patrimoine aux actions. Diversifier votre patrimoine avec d’autres actifs pour réduire les risques est primordial.

Le private equity

Le capital-investissement (investir en private equity) est une forme d’investissement alternatif qui vise à stimuler la performance tout en optimisant le rapport performance/risque. Cela revient à investir dans des entreprises non cotées en bourse.

Le private equity est décorrélé des autres actifs, ce qui en fait un atout de diversification précieux pour un portefeuille.

Les investisseurs acquièrent généralement une participation dans des entreprises en croissance, ce qui peut générer des performances attractives à long terme. Cependant, ces investissements sont beaucoup moins liquides et ont une période de détention plus longue.

Fonds immobiliers

Les fonds immobiliers, tels que les sociétés civiles de placement immobilier (SCPI) et les parts de société civile immobilière (SCI), offrent un équilibre intéressant entre risque et rentabilité. Ils présentent une volatilité inférieure à celle des actions tout en générant des rendements intéressants.

Il y a plus de 200 SCPI sur le marché. Elles permettent de devenir copropriétaire d’un portefeuille immobilier diversifié, géré par des professionnels, avec des rendements annuels moyens d’environ 4 à 6 % sur les loyers perçus.

De plus, la valeur des parts peut augmenter avec le temps. Cette combinaison offre des performances globales moyennes de 4 à 7 % par an, avec une volatilité moindre que celle des marchés actions. Mais il s’agit d’un investissement immobilier non exempt de risque de perte en capital (le prix des parts de 20 SCPI a baissé en 2023).

Les investissements alternatifs

Les investissements alternatifs tels que l’or, les matières premières, les forêts ou encore les cryptomonnaies ne sont pas absolument nécessaires dans un patrimoine.

En effet, il est pertinent de les intégrer dans votre stratégie uniquement si vous avez un attrait personnel pour ces derniers.

💡 Note : nous vous recommandons de ne pas investir plus de 10 % de votre patrimoine dans des investissements alternatifs.

L’importance de bien choisir ses fonds

Avant de valider ses fonds, il est essentiel de se poser les bonnes questions et d’en étudier les différents aspects. Quels sont les frais, est-ce bien diversifié ou encore quel est le risque ?

Les frais des fonds

L’un des aspects cruciaux à prendre en compte est les frais associés à ces fonds. Ils peuvent avoir un impact significatif sur les performances à long terme.

Par exemple, pour ce qui de l’assurance vie, il est important de contrôler avant même d’y souscrire :

- les frais sur versement ;

- les frais d’arbitrage ;

- les frais de gestion sur unités de compte de l’assureur ;

- les frais des fonds monétaires, obligataires, actions, immobiliers, etc.

Les meilleures assurances vie se démarquent avec des frais compétitifs. Ce qui a un impact direct sur la croissance de votre capital, notamment au fil des ans.

Diversification géographique et sectorielle

Une allocation équilibrée entre différentes régions du monde (Europe, US, Asie, etc.) et secteurs économiques (technologie, finance, santé, etc.) réduit considérablement les risques liés à la concentration.

C’est là encore tout le principe de la diversification. Si un placement exposé à un secteur géographique/secteur d’activité spécifique vous fait perdre de l’argent, cette perte sera compensée par les gains des autres.

En choisissant soigneusement des fonds diversifiés à la fois géographiquement et sectoriellement, vous contribuez à équilibrer le potentiel de performance et la gestion du risque de votre portefeuille, pour plus de stabilité et de résilience.

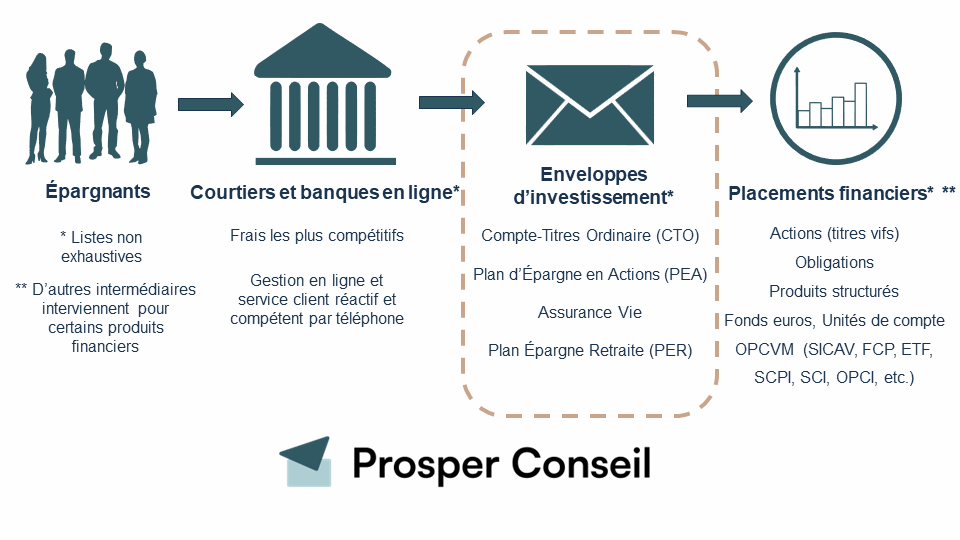

Quels dispositifs pour placer 500 000 euros en optimisant la fiscalité de votre patrimoine ?

Il existe plusieurs modes de détention des investissements, des enveloppes telles que :

- le compte-titres ordinaire (CTO) ;

- le plan d’épargne en actions (PEA) ;

- le plan d’épargne retraite (PER) ;

- le contrat de capitalisation ;

- l’assurance vie de droit français ou encore l’assurance vie luxembourgeoise.

Le choix de l’enveloppe d’investissement dépend de vos objectifs financiers, de votre horizon d’investissement ainsi que de votre situation fiscale globale.

Pourquoi privilégier l’assurance vie pour investir 500 000 euros ?

Parmi les dispositifs à privilégier, l’assurance vie se révèle très intéressante. C’est une véritable enveloppe capitalisante sans “frottement fiscal”, donc vous pourrez réaliser des plus-values non imposées au sein de l’assurance vie. Et les meilleures assurances vie proposent de nombreuses opportunités d’investissement (fonds euros, actions, obligataires, immobiliers) ainsi qu’une excellente liquidité.

De plus, elle est aussi une enveloppe fiscale idéale pour retirer les gains sans impôt. En effet, après 8 ans de détention du contrat, les plus-values que vous retirez de votre assurance vie sont exonérées au titre de l’impôt sur le revenu. Ceci dans la limite d’un abattement annuel de 4 600 € pour un célibataire ou 9 200 € pour un couple pacsé ou marié.

Notre article complet sur la fiscalité d’un rachat partiel ou total.

💡 Note : en ce sens, il est avisé de souscrire à un bon contrat au plus vite (on dit que l’on “prend date”) pour bénéficier au plus tôt de ces avantages fiscaux. Mais attention à bien choisir votre contrat.

Quelle place pour le PEA ?

Dispositif de choix pour investir en actions, le plan d’épargne en actions (PEA) est aussi une enveloppe capitalisante sans frottement fiscal au sein de l’enveloppe.

Et après 5 ans de détention du PEA, les plus-values que vous retirez de votre PEA sont entièrement exonérées au titre de l’impôt sur le revenu.

Cependant, il présente certaines restrictions :

- il y a un plafond de versement de 150 000 € (225 00 € avec le PEA-PME) ;

- il est limité aux actions européennes (sauf quelques exceptions), contrairement à l’assurance vie bien plus polyvalente sur tous les aspects.

💡 Note : certains ETF éligibles PEA permettent de contourner les restrictions du PEA et d’investir dans les actions du monde entier (diversifier son PEA).

En matière de succession, le plan épargne actions ne propose pas d’avantages fiscaux aussi avantageux que l’assurance vie. Le choix entre le PEA et l’assurance vie dépend donc de votre situation incluant votre âge, votre profil d’investisseur, votre situation familiale et votre patrimoine global.

Quid du PER ?

Similaire à l’assurance vie, le plan épargne retraite (PER) vous offre la possibilité :

- d’investir en actions, obligations et en immobilier pour vous constituer une épargne retraite ;

- et de réduire vos impôts.

Concrètement, les versements effectués sur un PER sont déductibles de votre revenu net imposable dans les limites de votre plafond d’épargne retraite.

Cependant, vous disposez d’une liquidité moindre puisque le capital investi est bloqué jusqu’à votre départ en retraite. Sauf cas de déblocage anticipé comme l’achat de votre résidence principale.

L’intérêt du PER va essentiellement dépendre de votre situation et notamment de votre TMI (Tranche marginale d’imposition : 0, 11, 30, 41, 45 %) ainsi que du niveau du capital à placer.

💡 Note : en général, le PER est utile uniquement si vous avez une TMI de 30 % ou plus.

Quid de l’immobilier physique ?

Il est intéressant d’investir dans l’immobilier physique si le projet est financé à crédit, pour profiter de l’effet levier (à calculer via le TRI, taux de rentabilité interne) et défiscaliser les intérêts d’emprunt.

Mais l’investissement locatif comporte des contraintes et des défis importants. Vacances locatives, travaux, impayés, risque de baisse du prix de l’immobilier. Ou encore renforcement du cahier des charges lié aux DPE et risques liés aux diagnostics techniques…

Quid de la fiscalité immobilière ? L’immobilier est l’actif le plus fiscalisé en France. Mais en optant pour un investissement locatif meublé avec le statut LMNP, l’optimisation fiscale des revenus locatifs est possible. Cela dit, la taxe foncière demeure une composante incontournable. Sans parler de l’impôt sur la fortune immobilière (IFI) qui peut également entrer en jeu dans certaines situations.

Les placements financiers offrent en ce sens une alternative plus avantageuse, car moins contraignants à gérer, avec une forte diversification. La fiscalité est également plus avantageuse lorsqu’ils sont logés dans une “niche fiscale” comme une assurance vie par exemple.

Investir 500 000 euros et faire levier sur son patrimoine

L’effet de levier implique de vous endetter pour accroître votre capacité d’investissement. Cela favorise ainsi l’augmentation de votre capital sur le long terme. Autrement dit, il s’agit d’une méthode d’autofinancement visant à décupler la rentabilité de vos investissements.

Il existe plusieurs façons de faire levier sur votre patrimoine. L’immobilier physique et les crédits immobiliers sont souvent les premières solutions auxquelles nous pensons.

Mais il est aussi possible d’avoir recours à d’autres pratiques comme le nantissement de ses placements financiers pour obtenir de nouvelles lignes de crédit et permettre à cet argent d’être placé à son tour.

Dans le cadre d’une assurance vie par exemple, il est tout à fait possible d’augmenter sa “surface patrimoniale” grâce à un crédit lombard. Il s’agit d’un prêt que la banque vous accorde en prenant comme garantie vos actifs (généralement mobiliers comme des actions ou des obligations) détenus dans votre assurance vie.

Ajoutez à cela l’effet des intérêts composés pour booster l’effet levier. Avec les intérêts composés, l’argent qui « travaille pour vous » vous fait gagner un intérêt sur l’intérêt. Les intérêts génèrent eux-mêmes des intérêts. Concrètement, votre argent augmente à un taux de plus en plus rapide au fil du temps, ce qui conduit à une croissance exponentielle de votre investissement initial.

Combien rapporte un capital de 500 000 euros placés ? Exemple concret

Prenons l’exemple d’un couple de 40 ans marié sans contrat (régime de la communauté réduite aux acquêts) avec un triple objectif :

- Valoriser leur capital à long terme.

- Générer un complément de revenus pour la retraite.

- Transmettre leur patrimoine.

Pour atteindre leurs objectifs, le couple décide d’investir les 500 000 euros dans une assurance vie luxembourgeoise (protection du capital maximale et choix des unités de compte illimité, etc.) en co-souscription (assurance vie bien propre ou commun ?). La stratégie d’allocation repose sur une approche équilibrée, supervisée par un conseiller financier Prosper Conseil, capable de saisir les opportunités de marché.

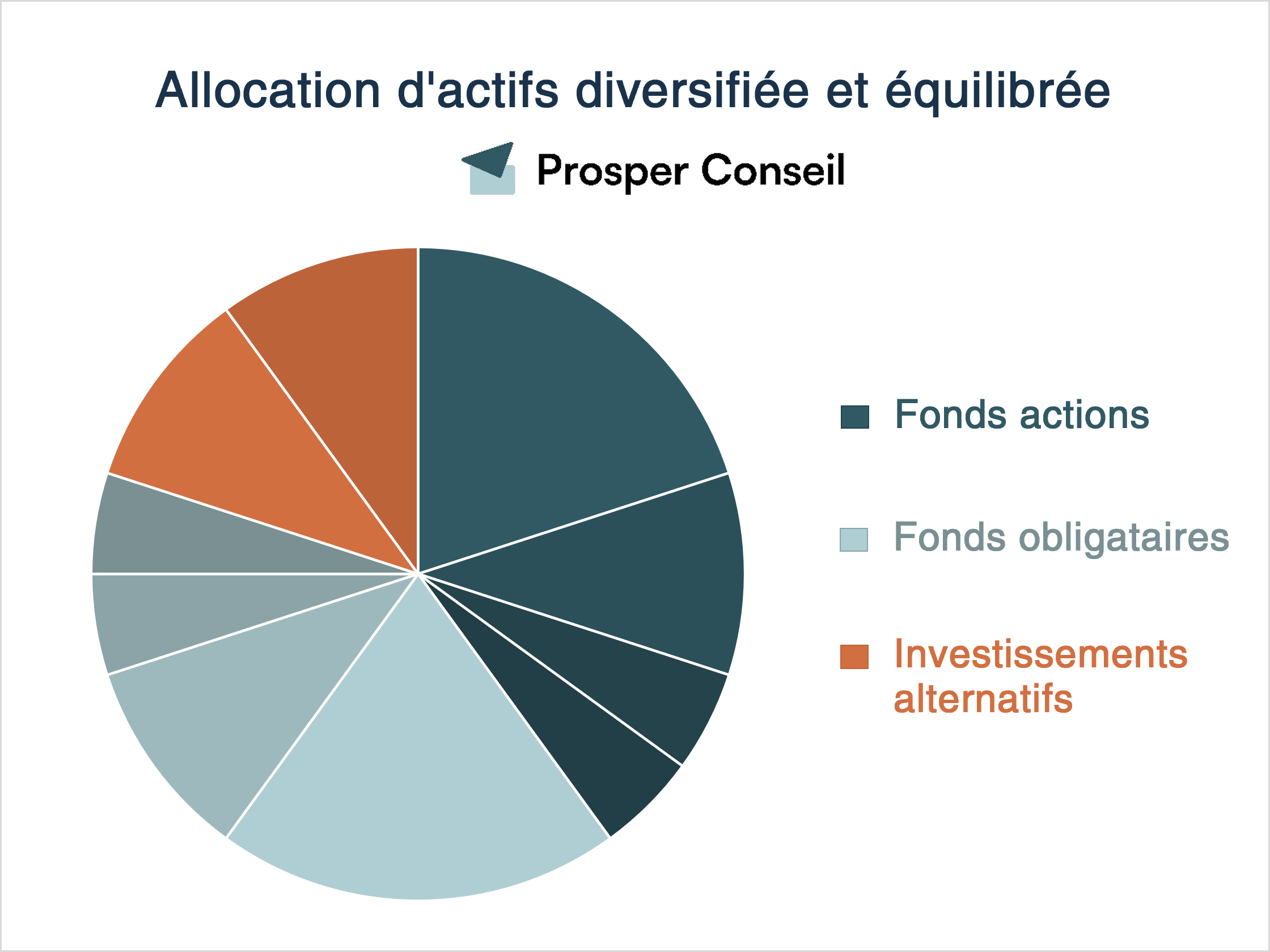

Allocation d’actifs et équilibre performance/risque

La “core allocation” du portefeuille se compose de manière équilibrée :

- 40 % du capital est investi dans des fonds actions indiciels (ETF) liés aux plus grandes entreprises internationales (entreprises dont la capitalisation boursière dépasse les 10 milliards d’euros).

- 40 % du capital est investi dans des fonds obligations internationales. Cela permet de stabiliser la volatilité du portefeuille tout en bénéficiant d’une performance honorable.

- 20 % d’investissements alternatifs (principalement du private equity).

Pour estimer la performance brute potentielle, nous prenons en considération les hypothèses de performances suivantes :

- Performance des fonds obligataires : 5 % (moyenne annuelle historique lissée).

- Performances des actions : 8 % (moyenne annuelle historique lissée).

Sur le long terme, cette allocation devrait générer une performance brute moyenne d’environ 6,5 %. Ce qui équivaut à 32 500 euros par an. Il s’agit d’une performance annuelle moyenne, étalée sur plusieurs années pour lisser les variations.

💡 Note : nous pouvons également préconiser des investissements “satellites”, par exemple en private equity, selon le profil du client. Les performances passées ne préjugent pas des performances futures. Toutefois, l’incertitude du monde de demain (risque systématique) permet de bénéficier d’une prime de risque. C’est-à-dire bénéficier d’une performance supplémentaire par rapport aux placements sans risque.

Se faire accompagner pour investir 500 000 euros

Vous l’aurez compris, bien investir 500 000 € n’est pas une mince affaire. Faire appel à un conseiller financier indépendant est une démarche avisée dans la définition de vos objectifs, l’élaboration d’une stratégie d’investissement adaptée, la diversification de votre portefeuille, ou encore la réduction de votre charge fiscale.

🧭 Prosper Conseil se distingue avec :

- un accompagnement complet sur le plan fiscal, financier et successoral ;

- un conseil indépendant ouvert sur l’ensemble du marché (pas de partenaires qui nous rémunèrent, donc aucun biais dans le conseil) ;

- la mise à disposition d’outils autrefois réservés à la gestion de fortune.

Plus de patrimoine,

plus de revenus,

moins d’impôts !

Un conseil global à 360° pour mieux

profiter de votre patrimoine

Bonjour,

Concernant le nantissement, le plus intéressant serait de nantir 100 pour obtenir 500 par exemple.

Or, quand je suis allé voir ma banquière, elle m’a rétorqué : “je vous prête à la hauteur de votre nantissement”.

Ce qui perd tout intérêt d’autant plus quand on perd l’effet des intérêts composés sur la somme nantie.

Quelle banque est plus à même d’accepter ma condition ?

Bien cordialement.

Bonjour,

L’idéal serait d’obtenir 500 000 € sans nantissement, et cela est possible, notamment pour l’achat d’un bien immobilier (résidence principale ou immobilier locatif) avec de bons revenus et une garantie bancaire.

Cependant, pour des placements financiers, les banques sont plus prudentes en raison de la volatilité des actifs. Elles ne prêtent donc jamais à taux avantageux pour investir en bourse sans garantie (sauf via un prêt personnel, mais les taux sont élevés et les montants limités).

Les banques exigent une garantie qu’elles peuvent saisir immédiatement en cas de non-remboursement. En général, elles prêtent entre 60 % et 80 % de la valeur nantie, selon le risque des placements sous-jacents. De plus, en cas de baisse de la valeur des actifs nantis, la banque peut émettre un appel de marge pour demander un complément de garantie ou un remboursement partiel afin de maintenir la couverture du prêt.

Notez qu’avec la gestion conseillée de Prosper Conseil en assurance vie luxembourgeoise, vous pouvez accéder à une ligne de crédit lombard dès 500 000 € investis, avec des conditions plus avantageuses qu’en banque classique. En réinvestissant (effet de levier), vous pouvez emprunter jusqu’à 100 % du montant initialement investi.